住宅ローン減税は、住宅購入者が税負担を軽減できる重要な制度です。この記事では、住宅ローン減税の基本概要から、確定申告の方法、必要な書類の準備、さらに2024年の税制改正による影響までくわしく解説します。これから不動産を購入する方や、確定申告を予定している方に向けて、スムーズに住宅ローン減税を受けるためのポイントをご紹介します。

住宅ローン減税の概要

住宅ローン減税は、住宅を購入した際に税負担を軽減するための制度です。多くの会社員や自営業者は、この制度を活用することで税負担を軽減できます。適用を受けるにはいくつかの条件があり、新築住宅や中古住宅によって内容が異なるため、まずは住宅ローン減税について理解しておきましょう。

住宅ローン減税とは

住宅ローン減税(正式には「住宅借入金等特別控除」)は、住宅を購入する際に借り入れた住宅ローンの残高に応じて、所得税や住民税から一定額を控除できる制度です。この制度は、マイホームの取得を促進し、住宅市場の活性化を図るために設けられました。

2022年の税制改正により、控除率は1%から0.7%に引き下げられ、控除期間は新築住宅の場合最大13年間に延長されました。また、2024年以降は、省エネ基準を満たさない新築住宅は住宅ローン減税の対象外となります。

一方、省エネ基準適合住宅や認定長期優良住宅などは、最大で4,500万円までの借入限度額が設定されています。所得税で控除しきれなかった分は、翌年の住民税から最高9.75万円まで控除される仕組みです。

適用条件と対象者

住宅ローン減税を受けるためには、いくつかの条件を満たす必要があります。まず、住宅の床面積が50平方メートル以上で、その半分以上が自分の居住用であることが求められます。ただし、2024年12月31日までに建築確認を受けた場合、所得が1,000万円以下の人に限り、40平方メートル以上でも適用されます。

さらに、合計所得金額が2,000万円以下であることが条件です。新築住宅の場合、省エネ性能が高い認定住宅では最大13年間の控除が受けられ、中古住宅の場合は最大10年間の控除が可能です。中古住宅の場合は、1982年以降に建築された住宅か、耐震基準を満たす必要があります。

また、2024年以降は、子育て世帯や若者夫婦世帯には借入限度額の上乗せ措置が適用され、認定長期優良住宅では最大5,000万円まで控除を受けることができます。

(広告の後にも続きます)

住宅ローン減税を受けるための確定申告に必要な書類

住宅ローン減税を受けるには、確定申告時に必要な書類を事前に揃えることが重要です。ここでは、必要な書類とその入手方法について解説します。申告をスムーズに行うためには、早めの準備を心がけましょう。

必要書類リスト

住宅ローン減税を受けるためには、確定申告時にいくつかの書類を準備する必要があります。まずは基本的な書類として、以下のものが必要です。

・確定申告書

・本人確認書類の写し

・源泉徴収票

・住宅借入金等特別控除額の計算明細書

・住宅ローンの年末残高証明書

・登記事項証明書

・売買契約書や建築請負契約書の写し

さらに、住宅が認定長期優良住宅や低炭素住宅に該当する場合、以下の追加書類も必要となります。

・長期優良住宅建築等計画(低炭素建築物新築等計画)の認定通知書の写し

・住宅用家屋証明書もしくはその写し、または認定長期優良住宅建築証明書(認定低炭素住宅建築証明書)

これらの書類は、確定申告時に必ず提出する必要があります。不備があると手続きが遅れることがあるため、早めに準備を完了させることが重要です。特に、書類の確認や取得には時間がかかる場合があるため、十分な余裕を持って準備を進めましょう。

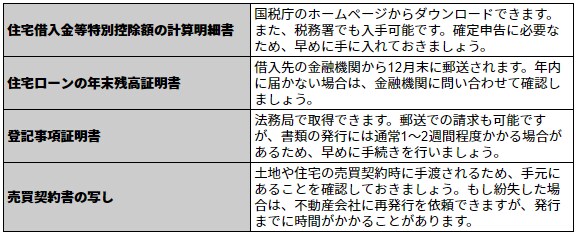

書類の入手方法と取得時期

住宅ローン減税を受けるためには、確定申告時に必要な書類を事前に準備することが重要です。以下の書類を各機関から入手する必要があるため、早めに手配を進めましょう。

書類に不備や遅延があると、確定申告が遅れ、還付金の受け取りが遅れる可能性もあるため注意が必要です。不備があった場合は速やかに該当機関に連絡し、再発行手続きを進めましょう。