こんにちは。相続専門税理士の悠子です。今回は離婚時の財産分与をテーマに、離婚に伴う注意すべき所得税と贈与税について徹底解説します!税金は難しくて分からないよ、という方にも分かりやすく解説しています。

おまけで、自宅の登記変更の際に発生する登録免許税についても書いております。どれも大切な内容ですので、最後までご覧ください。

離婚に伴い財産分与をすると所得税や贈与税はかかる?

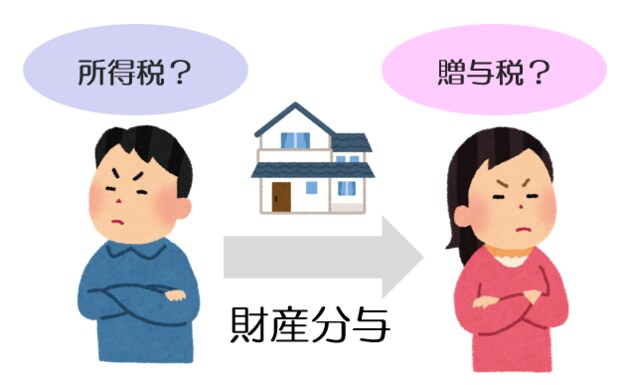

離婚時に夫婦の財産を精算する財産分与をすると、渡す側の所得税や、受け取る側の贈与税はどうなるのでしょうか?

例えば、自宅を夫から妻へ渡す場合、夫側では所得税の問題を考える必要があり、妻側では贈与税の問題を考える必要があります。

(広告の後にも続きます)

夫側の所得税・住民税

まず、夫側の所得税について解説です!

「家を売るわけではなく、あげるのに、なぜ所得税?」とよくご質問を頂くのですが、実は財産分与は、「財産分与をした側が、財産分与した時の時価で、家を売ったとみなして所得税の計算をする」のです。

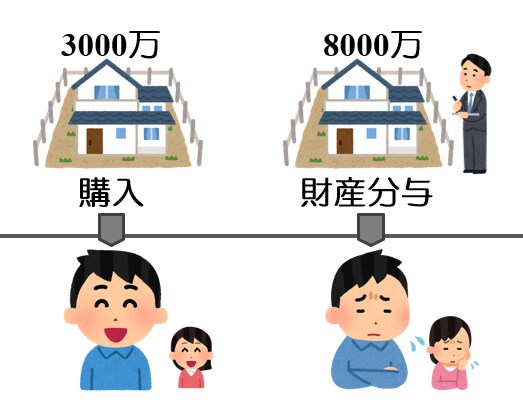

そのため、購入した時よりも、財産分与をする時の時価が上昇している場合、その上昇分は儲けと考えて、所得税・住民税の対象となります。税率は、原則的に、約20%です。内訳は所得税が約15%、住民税が5%です。

※正確には建物の取得費は、減価償却をした残りの金額を取得した金額とし、仲介手数料などの譲渡費用も控除できますが、今回は分かりやすくするため、その説明は割愛します。

例えば、昔3000万円で購入した自宅が、財産分与の時点では、8000万円の時価となっていた場合には、儲けは差額の5000万円です。約20%の税率の場合、税金は約1000万円となります。高いですね…。ちなみに、所有期間が5年以下の場合には、税率が約40%となりますので、税金はなんと約2000万円です。

しかし、実際には、このような計算で所得税・住民税がかかるケースは稀です。その理由は「マイホーム特例」の適用です!

マイホーム特例には数種類あるのですが、最初に検討すべきは「居住用財産を譲渡した場合の3000万円の特別控除の特例」です。これは、時価から取得費等を引いた差額の儲け(譲渡所得)のうち3000万円までを控除できる制度です。そのため、儲けが3000万円以下であれば、所得税・住民税は発生しないこととなります。なお、この特例の適用のためには、確定申告が必要ですので、ご注意ください。

マイホーム特例を利用する際の注意点は様々ありますが、まずは以下3つを頭に入れてください。利用の際には、必ず専門家にご相談くださいね。

一定の書類を添えて確定申告をすること

以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること

別荘などのように主として趣味、娯楽または保養のために所有する家屋ではないこと

この特例を適用すると、譲渡所得は以下のようになります。

そして、仮に今回の例のように、儲けが3000万円を超えている場合には、もう1つのマイホーム特例を検討できます。それは「10年超の居住用財産を譲渡した場合の軽減税率の特例」で、10年以上所有していた自宅について、各要件を満たせば、税率が約20%から、約14%まで下がるというものです。今回のケースの場合に、3000万円控除と軽減税率のいずれも要件を満たしている場合、(5000万円ー3000万円)×約14%=約280万円の税額となります。特例の適用を受けずに計算した1000万円と比べると、ぐっと現実的な数字になりましたね。

3000万円控除を適用することで儲けが消えて、税額が0円となるケースが多いですが、近年は、不動産価格が上昇しているため、3000万円控除をしても、儲けが残るケースも見られます。取得費の計算では今回説明を割愛した減価償却が必要であったり、譲渡費用も儲けからマイナスできたりと、計算はシンプルではありませんので、購入時から財産分与時にかけて時価が上昇しているような場合には、詳しい税理士へご相談ください。

なお、このマイホーム特例は、配偶者や親族等に売却する場合には適用できませんので、必ず離婚届を提出した後に、譲渡(財産分与で登記名義を変更)する必要があります。離婚をすれば、相手は他人なので適用できるということなのです。

【補足】自宅や株式のように価値が増減するものは、このように儲けが生じていないか検討が必要ですが、金銭で財産分与を行う場合には、所得税・住民税は発生しません。