住宅ローン控除の上限額

住宅ローン控除には上限額があります。所得税・住民税それぞれの控除上限額について、くわしく見ていきましょう。

【住宅ローン控除】所得税の控除上限額

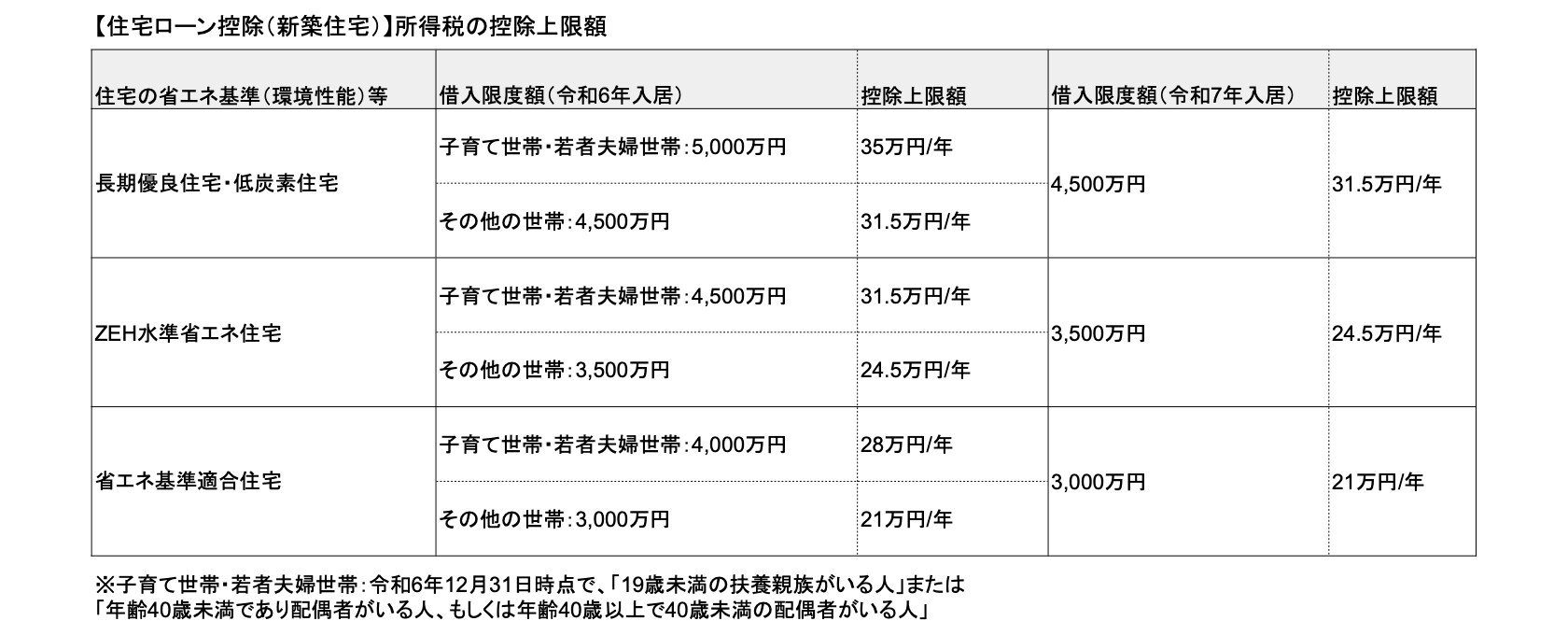

新築住宅における住宅ローン控除では、その住宅が満たす環境性能などに応じて借入限度額が異なります。このため下表のとおり、借入限度額によって所得税の控除上限額が異なる点に注意が必要です。

実際に所得税から控除される金額は、「上表の控除上限額」もしくは「年末ローン残高×0.7%」のいずれか低い金額となります。

【住宅ローン控除】住民税の控除上限額

住民税は、所得税から控除しきれなかった住宅ローン控除額について控除が受けられますが、以下のとおり上限が定められています。

(住民税の住宅ローン控除上限額)=所得税の課税所得金額の5%(上限:97,500円)

仮に所得税から控除しきれなかった金額が97,500円を超えた場合でも、住民税から控除できるのは97,500円です。

(広告の後にも続きます)

住宅ローン控除に関するポイント4つ

住宅ローン控除に関するポイントを4つまとめました。

1.控除額は毎年変わる

2.適用要件や期限に注意する

3.控除期間に注意が必要

4.初年度は必ず確定申告を行う

それぞれくわしく解説します。

1.控除額は毎年変わる

1つ目のポイントは、控除額が毎年変わることです。

住宅ローン控除額は、年末時点での住宅ローン残高をもとに計算します。そのため、毎年ローン返済を進めていけば年末残高も減っていき、控除額も変わります。

ただし、住宅ローンを組むときには返済計画表(償還表)が作られるため、各年の想定年末残高を参考にすれば、おおよその住宅ローン控除額の計算が可能です。

2.適用要件や期限に注意する

住宅ローン控除では、適用要件や期限に注意が必要です。

新築住宅に関する住宅ローン控除では、住宅の環境性能等に応じた借入限度額が定められています。子育て世帯・若者夫婦世帯には借入限度額の優遇措置があるなど、細かい要件もあるため注意が必要です。

また新築住宅以外でも既存住宅の購入や増築・リフォームを行う場合でも住宅ローン控除を活用できる可能性があり、新築住宅・既存住宅の違いによって控除期間が違ったり、入居年によって要件が変わったりします。

住宅ローン控除制度は、社会情勢などによって制度改正が繰り返されているため、最新の要件を確認して活用することが重要です。

3.控除期間に注意が必要

控除期間についても注意点を押さえておきましょう。

新築住宅の場合には最長13年間控除が受けられますが、住宅ローンを繰り上げ返済する場合には注意が必要です。たとえば繰り上げ返済によって、住宅ローン控除を受け始めて10年でローンを完済した場合、その後3年間は住宅ローン控除が受けられなくなります。

繰り上げ返済を行って返済利息を減らせたとしても、住宅ローン控除を受けられない期間が生じることで損をする場合も考えられるため、返済シミュレーションをしっかり行いましょう。

4.初年度は必ず確定申告を行う

住宅ローン控除を受けるには、初年度に確定申告が必須であることも忘れないようにしましょう。特に、普段は年末調整を行っている会社員や公務員の方は、確定申告に不慣れな場合が多く、そのため確定申告の様式や添付が必要な書類などについて、余裕をもって準備しておくことをおすすめします。

なお会社員や公務員の方は、2年目以降については年末調整で住宅ローン控除の申告が可能です。