こんにちは。G1行政書士法人 代表の嶋田裕志です。相続・遺言専門の行政書士として10年以上、年間1000件を超えるご相談にお応えし、行政書士の範囲だけでなく、相続税や不動産など相続に関する幅広い知識をもって各専門家とともに相続手続きを代行しています。

突然ですが、皆さんは、身内の方を亡くされた経験はありますか?

亡くなった人が近しい関係であればあるほど、皆さんは「当事者」として死亡後の手続きに関わることになります。具体的には、その亡くなった瞬間から、通夜、葬儀、役所での手続きなど、とにかく時間に追われながらたくさんの手続きをしなければなりません。

悲しくて、寂しくて、つらくて、耐えがたい状況であっても、手続きは待ってくれません。特に死亡後すぐの手続きには期限があるものも多く、慣れない手続きで心身共に疲れてしまい、体調を崩してしまうという方もたくさんおられます。

ここでは、いざ皆さんが「当事者」になったときに困らず相続手続きができるよう、詳しく解説いたします。

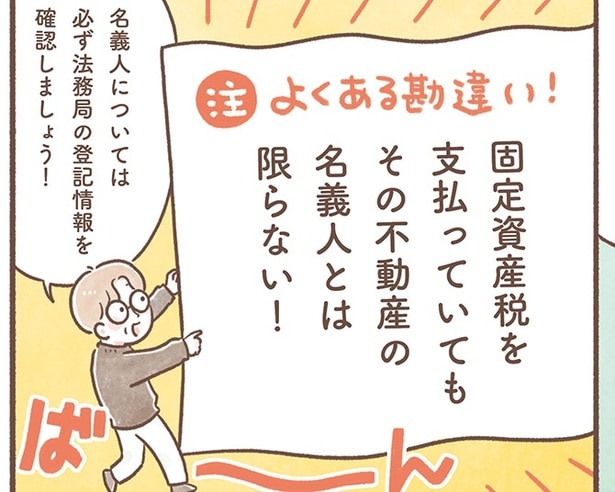

今回は、相続における不動産の名義変更について、固定資産税の支払いと、名義変更をせず放置した場合のリスクについて説明します。

不動産の所有者(名義人)には、固定資産税や都市計画税(以降、まとめて「固定資産税」と表記)という税金が課されます。

もし不動産の所有者が亡くなった場合、不動産の固定資産税はいったい誰が払うのでしょうか?

また、所有者の死亡に伴う不動産の名義変更、つまり相続登記はいつまでにしなければならないのでしょうか?名義を変更せずに放置したら、その不動産はどうなってしまうのでしょうか?

ここでは、不動産の所有者が亡くなったあとの固定資産税の支払いについて、また、不動産の名義変更をせずに放置した場合に起こり得ることについて、詳しくご説明します。

■所有者が亡くなったあとの固定資産税は誰が払う?

固定資産税は、不動産の登記上の所有者(名義人)に対して課税されるため、登記情報を管理する法務局の管轄だと思われがちですが、実はそうではありません。固定資産税の管轄は各役所であり、対象となる不動産の所在地を管轄する役所が、毎年1月1日時点で確認した登記上の所有者に対して課税しています。

この課税される人を「納税義務者」といい、不動産の「所有者」とは区別して扱われます。もちろん通常は「納税義務者=所有者」ですが、所有者が亡くなったときにはこの関係は成り立たなくなります。

死亡届の提出によって不動産の所有者の死亡を確認した役所は、不動産の所有者の相続人に対して「相続人代表者指定届」(※名称は役所により異なります)を送付します。それによって指定された相続人代表者は、次の所有者が決まるまでの間、一時的に固定資産税を払うことになります。もし翌年の1月1日までに新しい所有者に名義変更の手続きが完了していれば、その新しい所有者が固定資産税を払うことになります。

つまり固定資産税は、原則は1月1日時点で登記情報に記録されている所有者が支払いますが、例外として所有者が亡くなったあとは、相続人代表者指定届にて指定された人が支払うということです。

■不動産の名義変更をせずに放置すると、大変なことに…

少し時事的な話をしますが、みなさんは所有者不明の土地が年々増加していることをご存知でしょうか?

2016年の地籍調査の結果ですが、調査対象の土地約60万筆における所有者不明土地(農地や林地含む)の割合は約20%で、単純計算すると、5筆に1筆は所有者不明ということになります。また、この数値をもとに推測される所有者不明の土地の面積は約400万ヘクタールにのぼり、これは九州本島の土地面積(約360万ヘクタール)を上回る広さだということです。

ではなぜこのような所有者不明の状況が起こってしまうのでしょうか。さまざまな理由が考えられますが、最も大きな原因は、何代にもわたってその土地が名義変更されないままになってしまっているということです。

不動産の名義変更をしないで放置することは、このような社会問題につながるだけでなく、相続人にとってもたくさんのデメリットがあります。ここでは、具体例をあげて3つご紹介します。

■1)相続人であった人が亡くなると、相続人が増えたり、相続関係が複雑化することがある

たとえばある不動産において、所有者である太郎さんが亡くなり、その相続人がAとBの2人だったとします。この2人は話し合いをして、Aがその不動産の所有者になることを決めましたが、太郎さんからAへの名義変更をしないままAが亡くなってしまいました。

この場合、太郎さんの相続におけるAの相続権が消滅するわけではなく、それはAの相続人に引き継がれます。仮に、Aの相続人がC、D、Eの3人だったとすれば、そもそも太郎さんの相続人であるBを交えて、B・C・D・Eの4人で遺産分割協議をして手続きすることになります。

この時点ですでに相続人は2人(A、B)から4人(B、C、D、E)に増えています。もしその後、名義変更をしないままBが亡くなってしまったとすれば、さらにBの相続人がでてきて…と、相続人がどんどん増えていくことになります。

このように、不動産の名義変更が完了しないまま相続人が死亡するにつれて、相続関係は複雑化してしまいます。そして相続人がどんどん増え、その中に連絡先もわからないような人が出てきたりすると、いよいよ名義変更もできずそのまま放置されてしまう…ということになってしまうのです。

相続関係が複雑になってしまう前に、相続人全員と連絡を取り、手続きをしておきましょう。

■2)認知症などを理由に遺産分割協議が困難になることがある

相続による不動産の名義変更の際は、相続人全員による遺産分割協議が必須です(※遺言書がない場合)。しかし、相続人の中に認知症などによって意思判断ができない状態の人がいた場合は、遺産分割協議をすることができません。

仮にそういう状態の人がいる場合は、成年後見人等の制度を活用した遺産分割協議をしなければならず、家庭裁判所への申立てなど、想像以上に大変な手続きになります。

相続人全員が自分で意思判断ができるうちに名義変更の手続きをしておきましょう。

■3)不動産を売却できない

亡くなった人の名義のままで不動産を売却することはできません。必ず相続登記をして、相続人の名義に変更してから売却することになります。

特に売るつもりがなければ名義変更をしていなくても住むこと自体は可能ですが、いざ売ろうと思ったときに相続関係が複雑化していたり、相続人の中に認知症などで意思判断ができない人がいたり、連絡の取れない人がいたり、相続手続きがスムーズにできないような状況であれば、売ろうと思っても売れない(そもそも名義変更ができない)ことになるかもしれません。

現時点で売る予定がなかったとしても、やはり時間の経過と共に建物は老朽化していきますので、いざ手放すというときに備え、常に最新の登記情報にしておく(亡くなった人の名義のままにしておかない)ことをおすすめします。

2024年4月から相続登記が義務化されました。具体的には、相続によって不動産を取得した人は、その所有権を取得したことを知った日から3年以内に、相続登記の申請をしなければなりません。正当な理由がなく手続きを怠れば10万円以下の過料という罰則もあります。

相続登記をせずに放置することにメリットは全くありませんので、相続が開始したあとは速やかに遺産分割協議をして相続登記をするようにしましょう。

次回は、遺品整理をする際に注視すべきポイントと、全く把握していなかった財産が見つかった場合の手続きについてお話します。

配信: Walkerplus

関連記事: