円安傾向が続く為替市場において、自らの資産を円建てに偏らせることは得策とはいい切れません。そのため、投資家としてはドル建てなど資産の多様化を検討しつつ、持続的に利益を生み出す優良企業の株を見極めることが重要です。その意味でも長期的な視点で株主を運用する「オーナー型株式投資」の考えが非常に参考になります。本記事では、ファンドマネージャーの奥野一成氏が、オーナー型株式投資を実践するときに留意すべき6カ条の中から『「相場」よりも「企業の利益」』『相場観を持たない』『購買力を上げる』について解説します。

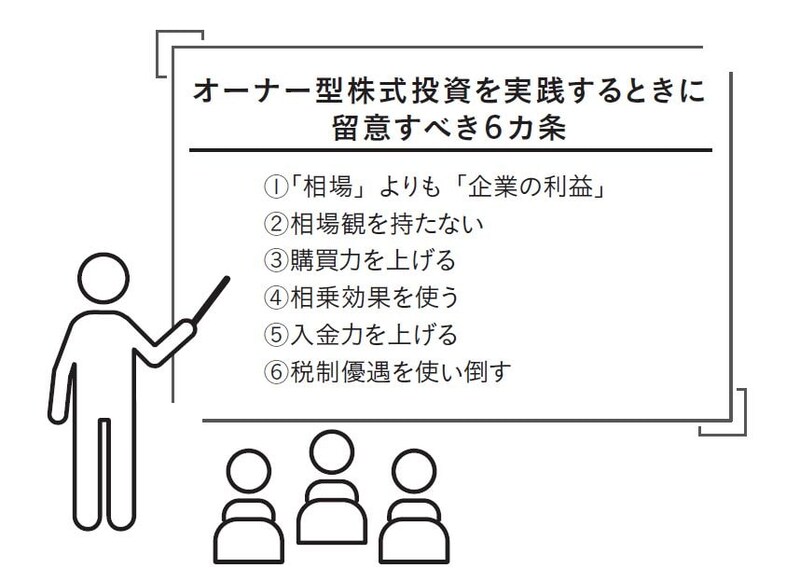

オーナー型株式投資で留意すべき6カ条

ここまでオーナー型株式投資の投資先として適した「構造的に強靭な企業」及び事業の経済性を見極める上でのヒントについて説明してきました。ここからは、オーナー型株式投資を実践するときに留意すべき6カ条の中から、『「相場」よりも「企業の利益」』『相場観を持たない』『購買力を上げる』を紹介します。

[図表1]オーナー型株式投資の実践において留意すべき6カ条

[図表1]オーナー型株式投資の実践において留意すべき6カ条

「相場」よりも「企業の利益」〜長期的な株価の決定要素~

「インド経済の調子が良いから、インド株を買えば儲かる」――そんな単純な発想で株式投資を考えてしまっている人が、今も少なくありません。しかし、それは因果関係を取り違えた、極めて危険な思考です。

オーナー型株式投資でリターンを決めるのは、あくまで自分が保有する企業が生み出す価値、すなわちEPS(1株当たり利益)の成長になります。長期的には、こうした優れた企業の株価が上昇し、それが結果として指数や相場全体を押し上げるというのが真の姿なのです。

相場が上がるから個別企業の株価が上がるのではなく、個別企業が成長するから相場が上がるのが真理となります。だからこそ、本書では様々な企業を紹介する時にそれぞれの長期のEPSと株価の推移を併記したグラフを提示してきたのです。EPSと株価が長期的に平仄(ひょうそく)を合わせて推移していることが理解していただけたと思います。

にもかかわらず、多くの人は「景気が良さそうだから買い」「為替(かわせ)が円安になりそうだから買い」といったマクロ的な予測に頼った投資判断をしてしまいます。しかしながら、こうしたマクロ予測は、ほとんど役に立たないばかりか、しばしば大きく外れます。

たとえば、2016年の米大統領選挙では、ドナルド・トランプの当選を予測した市場関係者は極めて少数でした。さらに、「もしトランプ政権になれば、市場は混乱し株価は暴落する」とさえ言われていました。ところが、実際にはトランプが予想に反して当選し、トランプが大統領になったら暴落するという予想に反して株式市場は大暴騰。市場参加者は二重の意味で読み違えたのです。

マクロ予測はあくまで補助線

もちろんマクロ経済を完全に無視してよいというわけではありません。重要なことは、それを「事業を見る眼」を補完する補助線として用いることです。

どんなに優れた企業であっても、リーマンショックのような世界的危機や超円高のようなマクロ要因の影響を受けずにはいられません。しかし、そうした外部環境をむしろ成長の契機に変えていく企業が存在します。

たとえば信越化学工業は、リーマンショックの混乱の中でも、米国での設備投資を継続し、その後の塩ビ事業のさらなる拡大を可能にしました。

また、ニデックは、超円高という逆風を購買力の増大ととらえ、積極的に海外企業を買収し続けました。このように過去に起こったマクロショックと企業のファンダメンタルズを合わせて分析することによって、今後も頻繁に起こるマクロ経済のネガティブな影響を跳ね返すことができる企業のパターンを読み取ることができるのかもしれません。

だからこそ、オーナー型株式投資では、「どの国の経済が成長するか」よりも、「その成長の恩恵を最も享受できる企業はどこか」という視点が重要になります。インド経済が順調に拡大していたとしても、その果実を最も享受するのがインド企業とは限りません。

たとえば、インド国内に次々と建設されるデータセンターの需要を支えるのが、実はそれを運営する米国企業であるかもしれないのです。

このように、表面的なマクロ要因に流されるのではなく、複層的な経済構造を見抜き、本質的に強い企業を選び取る――それが、オーナー型株式投資における真の「事業を見る眼」なのです。