「宝くじの1等当選確率は非常に低い」と言われていますが、実際どの程度の確率で当選できるものなのでしょう。さらに運よく当選したとしても税金周りのトラブル、人間関係のトラブルなどが起きることもあり気は抜けません。そこで当記事では、宝くじの当選確率、高額当選後にトラブルに遭わないための知識をお伝えします。

宝くじの1等が当選する確率は?

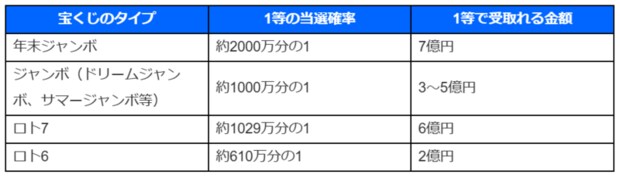

宝くじの1等に当選する確率はとても低いです。以下の表に、主要宝くじ別の当選確率をまとめました。

例えば最も賞金額が高い「年末ジャンボ宝くじ」は、01組~200組までの200組・2000万枚を1ユニットとし、1ユニット当たりの1等当せん本数を1本と定めています。そのため当選確率は2000万分の1となります。

自分で数字を選ぶタイプの宝くじの「ロト7」や「ロト6」は年末ジャンボより当選確率は高くなりますが、それでも気が遠くなるほど低い確率です。

2000万分の1ってどれくらいのイメージ?

2025年現在、東京都の人口が約1426万人、千葉県の人口が約627万人です。仮に東京都と千葉県に住む人全員が一人一枚宝くじを買った場合、一人だけ当たるという確率が2000万分の1です。途方もなく低い値であることがわかるかと思います。

宝くじの当選金にかかる税金の種類と注意点(所得税、贈与税など)

宝くじに運よく当選したとしても気は抜けません。心配になるのが「税金」面です。ここでは宝くじの税金事情について解説します。

宝くじは原則非課税(所得税、住民税)

当せん金付証票法第13条により「当せん金付き証票の当せん金品については、所得税を課さない。」と定められていることから、宝くじは原則非課税となります。当選金に所得税や住民税は課せられません。そのため1億円2億円と多額のお金を得たとしても、確定申告や納税は不要なのです。

贈与税について

「贈与税」は家族や友人など第三者へ金銭を贈与した場合に発生する税金です。宝くじの当選金を贈与した場合、贈与を受けた側に贈与税が課せられます。

贈与税計算式:

(贈与金額 – 基礎控除110万円) × 贈与税率 – 控除額

例 当選金1億円を家族に贈与する場合の贈与税:

(1億円‐基礎控除110万円)×税率55%‐控除額400万円=5039万5000円

※税率や控除額の詳細は、国税庁「贈与税の計算と税率」を参考

このように贈与をすると多額の贈与税が発生するため、慎重に検討しなければなりません。

ただし、宝くじを「共同購入」という形で購入すれば、贈与税を回避することができます。共同購入とは、複数人で資金を出し合って宝くじを購入し、当選金をそれぞれの出資割合に応じて分配する購入方法です。

相続税について

宝くじの当選金を相続という形で第三者が引き継ぐ場合、相続を受けた側に相続税が課せられます。

相続税の基礎控除額の計算式

3000万円 +(600万円 × 法定相続人の数)

例 当選金1億円を相続人2人で相続する場合の基礎控除額:

3000万円+(600万円×2)=4200万円

この基礎控除額4200万円を超える分に対して相続税が発生します。

※相続税の税率や控除額の詳細は、国税庁「相続税の税率」を参考

相続税は基礎控除額がもとより大きく、相続人の人数が増えれば控除額をさらに増やすこともできます。ただしそれでも1億円2億円と多額の相続となると基礎控除だけでは打ち消せないため、多額の相続税が発生してしまうことがあるのです。