小規模宅地の特例って何?相続税が大きく変わる制度

相続した土地の評価額を減らせる仕組み

小規模宅地等の特例とは、相続した土地の評価額を大きく下げられる制度です。相続税の計算では土地を路線価などで評価しますが、金額が大きいため相続税負担も重くなりがちです。

この制度を使うと、被相続人が住んでいた自宅や事業に使っていた土地について、一定の条件を満たせば評価額を最大80%減額できます。

たとえば、路線価で5000万円の自宅敷地も、この特例を適用すれば評価額が1000万円となり、相続税が数百万円単位で減額されることもあります。

ただし、注意点もあります。適用できるかどうかは「誰が相続するのか」「その後どう利用するのか」で大きく変わります。

さらに、この特例は申告期限内に申請しなければ使えず、後から「知らなかった」では通用しません。

対象となる土地は大きく3つに分かれる

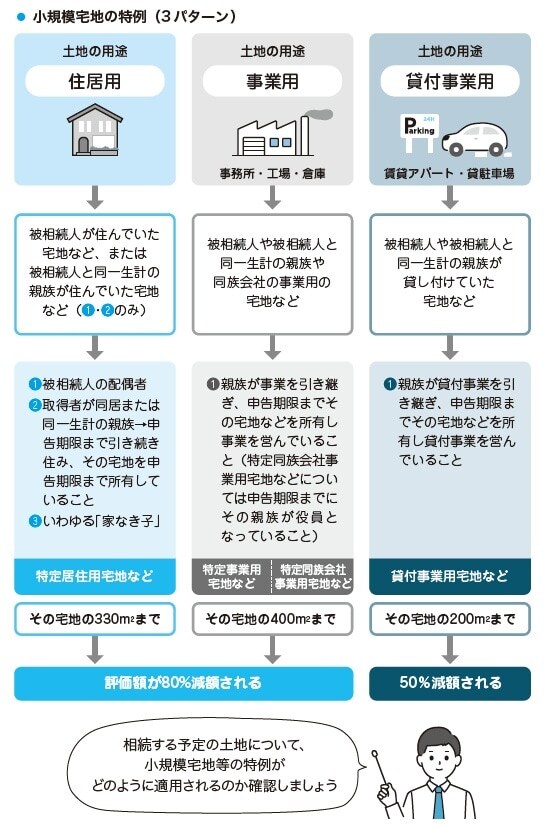

小規模宅地の特例には、対象となる土地ごとに3つのパターンがあります。それぞれに図表5にあるように条件があり、満たせば特例を受けることができます。

[図表5]小規模宅地の特例(3パターン)

[図表5]小規模宅地の特例(3パターン)

【小規模宅地の特例対象】

・自宅の土地(特定居住用宅地)

・事業用の土地(特定事業用宅地)

・賃貸用の土地(貸付事業用宅地)

また、自宅用・事業用・賃貸用の宅地すべてに一律で適用できるわけではなく、併用の可否や面積の上限といった制限もあるため注意が必要です。

このように、小規模宅地の特例は相続税を大きく軽減できる一方で、条件があります。あとから知って後悔しないために、早めに専門家へ相談しておくことが重要です。

【Q&A】相続財産の中に収益不動産がある場合の対処法

Q.相続財産の中に収益不動産があり、兄弟姉妹で揉めそうです。どうすればいいでしょうか?

A.収益不動産は、相続の中でも特に揉めやすい財産です。他の財産で調整できるのがベストですが、根本的には生前に遺言の作成や遺産分割の方向性を決めておくことが一番の対策となります。

家賃収入があるため一見すると「得な財産」に見えますが、実際には修繕費や空室リスク、管理の手間も伴います。単純に収益額だけで価値を判断すると、不公平感が生まれやすいのです。収益不動産を巡る相続は「誰が収益を得るのか」「誰が負担するのか」で摩擦が起こりやすいので、注意しましょう。