もしも突然、親が逝去した場合、遺族であり財産を受け継ぐ相続人は多くの手続きを行う必要があります。親が亡くなってからすべてを準備するのは、親族間の混乱や疲弊を招きかねないため、生前から準備を始めることが大切です。葬儀費用の負担配分なども、相続関連でのよくあるトラブルといえます。本記事では、廣木涼氏の著書『突然の看取りでも慌てない!亡くなった後の手続と相続のすべてがわかる本』(ソーテック社)より、相続における各種手続きや支払い関連について解説します。

相続登記は義務化、3年以内の申請が必要

相続で不動産を引き継いだ場合、その名義を亡くなった方から相続人へ変更する「相続登記」が必要です。

従来は任意でしたが、2024年4月からは義務化され、相続発生を知った日から3年以内に申請しなければならないことが定められました。怠ると過料(10万円以下)の対象となる可能性があるため、注意が必要です。

登記を行わないままにしておくと、将来売却や担保設定をしようとしたときに手続きが止まってしまうだけでなく、相続人がさらに亡くなって次の世代へと名義が複雑に広がり、手続きが一層難航する事態になりかねません。

必要書類と実務のポイント

相続登記の申請には、法務局へ提出するための各種書類を揃える必要があります。主なものは次の通りです。

『法務局へ提出する相続登記の申請書類』

・被相続人の出生から死亡までの戸籍謄本と住民票の除票

・相続人全員の戸籍謄本、住民票、印鑑証明書

・遺産分割協議書(または遺言書)

・固定資産評価証明書

これらをもとに、相続登記申請書を作成して法務局に提出します。書類に不備があれば受付されても審査が進まず、書類の再提出を求められることもあります。

特に遺産分割協議書は、手続きや税務の面で問題がないかを確認したうえで作成することが大切です。不動産が複数の地域にある場合は、それぞれの管轄の法務局で手続きを行う必要があります。中には地方の土地や利用していない山林など、所在や評価がわかりにくいものも含まれることがあり、手間と時間がかかります。そのため、司法書士など専門家に依頼して申請書の作成や法務局への提出を任せるケースも多く見られます。

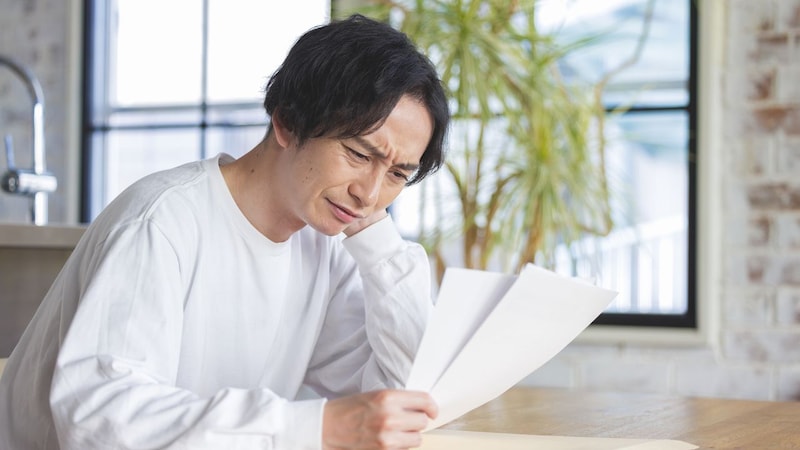

[図表1]相続登記の手続き期限

[図表1]相続登記の手続き期限

相続税の申告と納税の手続き

申告までのスケジュールを把握する

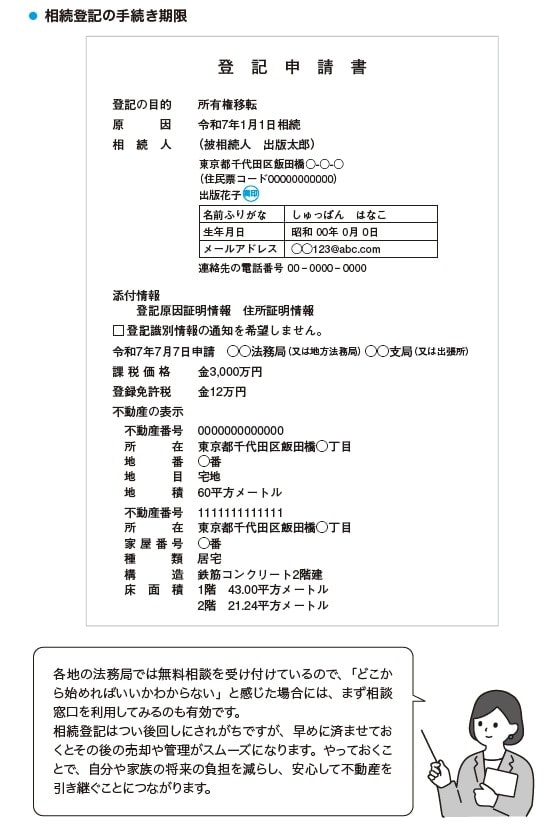

相続税の申告と納税には、相続開始から10か月以内という期限があります。相続人の確定や財産の調査、遺産分割協議といった手続きを経てから申告に至るため、実際には余裕はありません。申告までの大まかな流れは次の通りです。

『相続税申告までの流れ』

1.相続人の確定と財産調査

2.財産ごとの評価額の算出

3.遺産分割協議の結果を反映

4.相続税の申告書を作成

5.税務署に提出し、納税

[図表2]相続税申告の流れ〜期限は亡くなってから10か月以内〜

[図表2]相続税申告の流れ〜期限は亡くなってから10か月以内〜

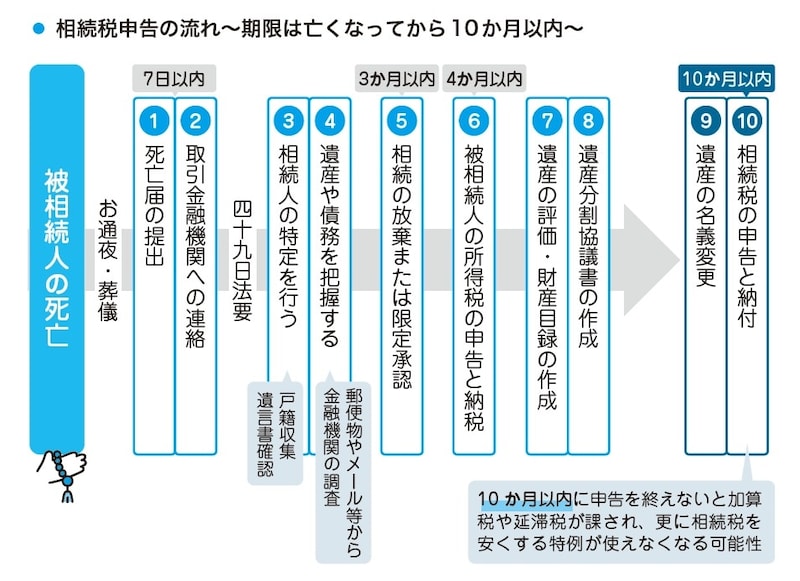

納税資金をどう確保するか

相続税は現金一括納付が原則です。そのため、遺産分割がまとまらず、預貯金を引き出せないまま申告期限を迎えてしまうと、納税資金が準備できず困ってしまうというケースもあります。特に不動産や株式が中心で現金が少ない場合、資金計画を立てずにいると、結果的に慌てて財産を売却することになり、不利な条件で手放すことにもつながりかねません。

こうした事態を防ぐには、遺産分割協議と並行して納税資金の準備を考えておくことが重要です。生命保険金を活用したり、あらかじめ現金化できる財産を確認したりして、期限に間に合うように備えておきましょう。延納や物納といった制度もありますが、条件が厳しいため、まずは現金での納税を基本に資金計画を立てることが現実的です。

税理士に相談することで、相続税の原資をどう準備するかも含め、具体的にアドバイスを受けられることもあります。見通しの立てやすさや安心のために専門家のサポートを受けるというのも選択肢の一つとなります。

[図表3]遺産分割が完了しないと納税資金に使えない

[図表3]遺産分割が完了しないと納税資金に使えない