ウクライナ情勢、米中対立…意識したい地政学リスクと“逃げ場”

2026年の市場を展望するうえで、地政学リスクも投資家心理を大きく左右する要素です。ウクライナ情勢の長期化や中東での不安定化、さらには台湾海峡をめぐる米中対立など、火種は複数存在します。

こうしたリスクが顕在化すると、短期的には資金が米ドル・米国債・金などの「安全資産」に流入しやすい一方、防衛関連株やエネルギー株など特定のセクターは相対的に買われる傾向があります。

実際、2024〜25年にかけては、地政学的な緊張が高まる局面で金価格が最高値圏に上昇し、また欧州では防衛産業関連株への継続的な資金流入が確認されました。

2026年も同様に、リスクオフ局面では安全資産と防衛・資源関連への回避的シフトが、リスクオン局面では生成AIや半導体関連といった「成長セクター」への選好に戻る、といった二面性のあるポジショニングが想定されます。

つまり、投資家は地政学リスクを完全に予測することはできないものの、シナリオごとの資金の逃げ場やローテーション先をあらかじめ意識したポートフォリオ構築が求められる局面と言えるでしょう。

日本株が「いいポジションにある」といえる5つの理由

米国株や欧州市場に過熱感や一段の相場押上げ材料が必要とされる一方、日本株は相対的に良好なポジショニングにあるでしょう。その背景には、構造改革の進展やガバナンス改善に加え、マクロ環境と制度面の後押しが重なっている点が挙げられます。具体的には、以下のような複数の要因が株式市場を支えています。

1.設備投資の拡大

日本企業は、長らく設備投資を抑制してきた反動もあり、ここ数年で投資意欲が高まっています。

とりわけデジタル化に向けた構造転換は待ったなしであり、電池、再生可能エネルギー、データセンター、半導体製造装置といった分野で投資が急増しています。さらに人手不足が慢性化するなか、省力化や自動化に向けた機械投資、AI導入による業務効率化も進展中です。

こうした投資は単なる設備更新ではなく、将来の生産性や企業競争力を高める戦略的な動きであり、中長期的に企業収益の底上げにつながります。

2.賃上げと消費回復

2024年の春闘では、賃上げ率がバブル期以来の高水準となり、労働者の可処分所得を押し上げました。さらに2025年の春闘においても、大企業を中心に5%前後の賃上げが相次ぎ、中小企業にも波及しつつあります。

2年連続で高水準のベースアップが実現したことで、単発ではなく持続的な賃上げサイクルが定着し始めたと評価できます。

名目賃金の伸びが物価上昇率を上回る見通しが強まっており、実質購買力の改善が期待されています。耐久消費財の買い替え需要やサービス消費の回復が内需を押し上げ、企業収益に波及する好循環が形成されつつあります。

賃上げの継続は、国内経済の安定成長を支える最大の要素のひとつとなっています。

3.インフレの定常化

日本経済にとって長年の課題だった「デフレの常態化」からの脱却が、ようやく現実味を帯びています。

これまでの物価上昇は原材料高や円安など外部要因による一時的なコストプッシュ型が中心でした。しかし現在は、賃金上昇と物価上昇が相互に作用する「賃金―物価連動」型への移行が始まりつつあります。さらに、サプライチェーン再編やサービス価格の粘着的な上昇が下支えとなり、適度なインフレが経済に根付きつつあります。

このような環境は企業にとって投資や賃上げを正当化する基盤を提供し、結果として株式市場全体の成長期待を押し上げています。

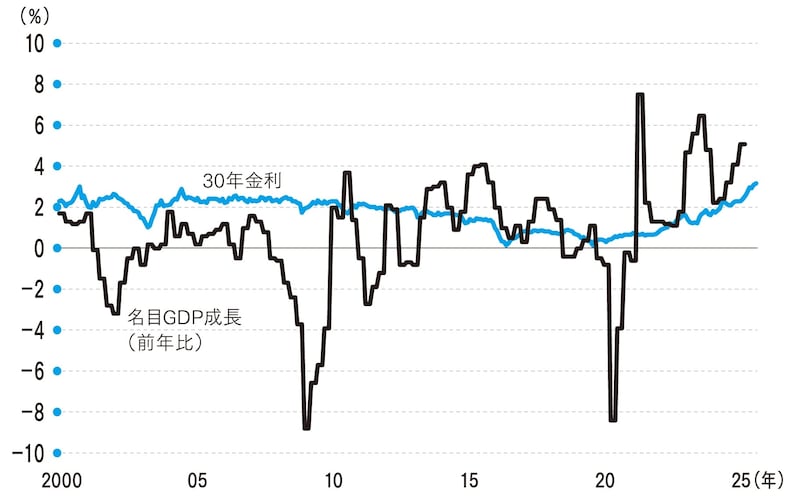

[図表4]日本の成長率と金利の推移 (出所)Bloombergより筆者作成

[図表4]日本の成長率と金利の推移 (出所)Bloombergより筆者作成

4.株主還元と市場改革

東京証券取引所の「PBR改革」を契機に、企業の資本効率改善への意識が一段と高まっています。ROEやROICを意識した経営戦略が広がり、配当や自社株買いによる株主還元も急拡大しました。実際、2024年度の自社株買い枠は過去最高の19兆円に達し、時価総額比でも約2%という規模感です。

こうした積極的な株主還元姿勢は株価の下支えとなり、海外投資家にとっても日本株を再評価する契機となっています。さらに、N ISA拡充を背景に「貯蓄から投資へ」の流れが個人マネーを市場に呼び込み、中長期的に需給面の安定化をもたらしています。