富裕層の資産管理や運用を専属でサポートする金融の専門家「プライベートバンカー」。顧客の“金庫番”として、投資・相続・税務・事業承継を含め、富裕層の資産形成に伴走するプライベートバンカーたちは、具体的に富裕層に対してどのような提案やアドバイスを行っているのでしょうか。投資の基本理論を踏まえ、メガバンク出身の公認会計士・税理士の岸田康雄氏が解説します。

富裕層の“金庫番”プライベートバンカーの役割

プライベートバンカーが行う資産運用アドバイスは、単なる金融商品の提案にとどまりません。顧客が掲げる「ファミリーミッション※」を軸に、長期的な資産形成と承継戦略を組み合わせた「総合提案書」を作成する点が特徴的です。総合提案書は、次の3つで構成されます。

※ ファミリーミッション:一族の繁栄を目指し、ビジョンや目標、行動指針を明文化したもの。

1.ファミリーミッションと現状分析

2.相続・事業承継と資産運用の具体的提案

3.モニタリング・進捗管理

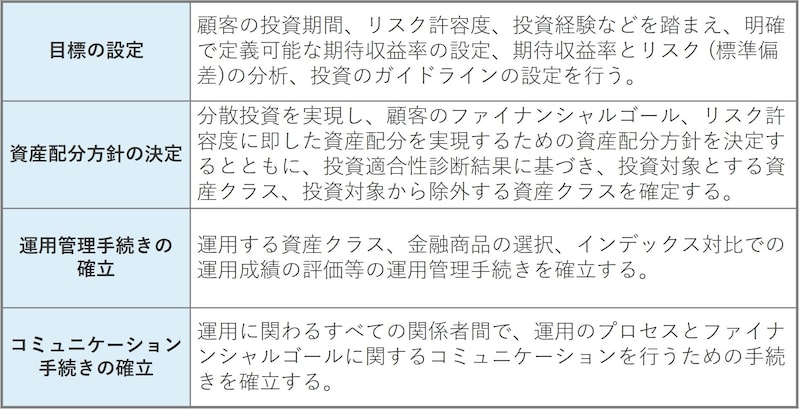

この総合提案書をもとに、プライベートバンカーは顧客の目標、必要資金、投資期間、リスク許容度を踏まえ、最適な資産配分(アセット・アロケーション)を設計します。

[図表1]金融資産運用における総合提案書の役割

[図表1]金融資産運用における総合提案書の役割

上記のように、総合提案書にはさまざまな役割がありますが、なかでも重要なのが「資産配分方針の決定」です。資産配分を決める際には、顧客のリスク許容度を正確に把握することが不可欠です。許容度を超える損失が生じれば、顧客の信頼を大きく損なう恐れがあります。

プライベートバンカーの仕事は、下記のように多岐にわたります。

・リスク許容度に応じた投資方針の策定

・将来のキャッシュフロー計画の妥当性の検証

・長期運用の軌道修正(モニタリング)

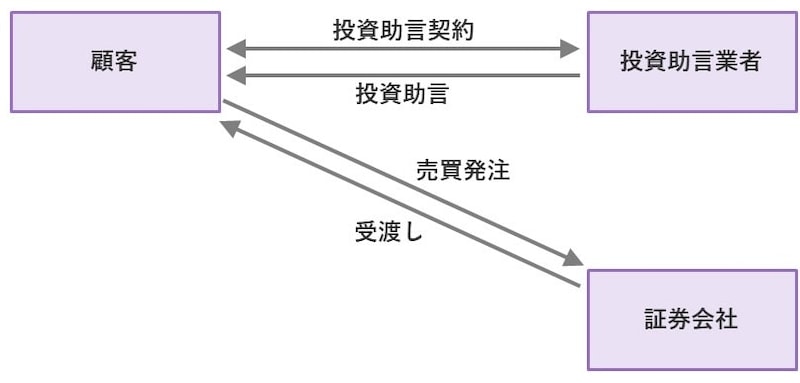

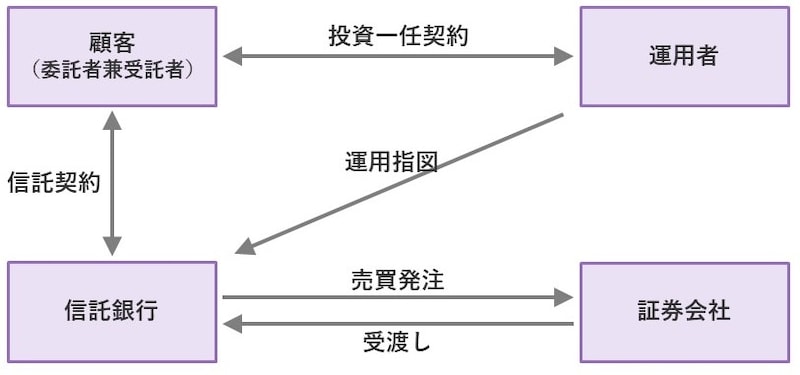

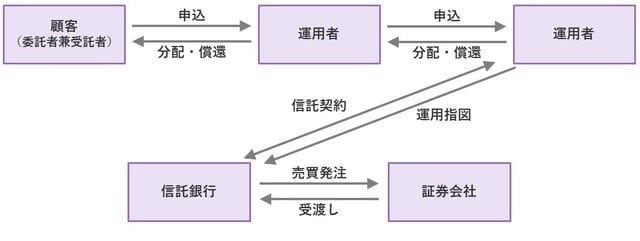

顧客との契約形態も運用を全面的に任される「投資一任契約」、助言のみを行う「投資助言契約」、投資信託の販売にとどまるケースなどさまざまです。なお、いずれの場合も、サービスの範囲は事前に明確に定められます。

[図表2]投資助言契約

[図表2]投資助言契約

[図表3]投資一任契約

[図表3]投資一任契約

[図表4]投資信託

[図表4]投資信託

リスクとリターンの基本…資産戦略が投資成果を左右する

投資で得られる利益(リターン)は、将来得られる利益(インカムゲイン+キャピタルゲイン)を投資額で割って算出します。一方、投資には必ず不確実性(リスク)があり、これは値動きの大きさで測定されます。

リスクとリターンはトレードオフの関係にあり、リスクを取らなければ大きな利益は期待できません。安心だけを求めて高いリターンを得ることはできず、「ローリスク・ハイリターンの商品は存在しない」というのが基本原則です。

したがって、投資の世界では「分散投資」が重要とされます。複数の資産に分けて投資することで、リスクを抑えながら効率的に利益を狙えるためです。

この考え方を理論化したのが、アメリカの経済学者ハリー・マルコビッツの「現代ポートフォリオ理論(MPT)」です。さらに、ウィリアム・シャープが発展させた「資本資産評価モデル(CAPM)」では、リスクのない資産とリスク資産をどう組み合わせるべきかが体系化されています。

彼らの理論のなかには、分散投資に役立ついくつかの重要な概念があります。

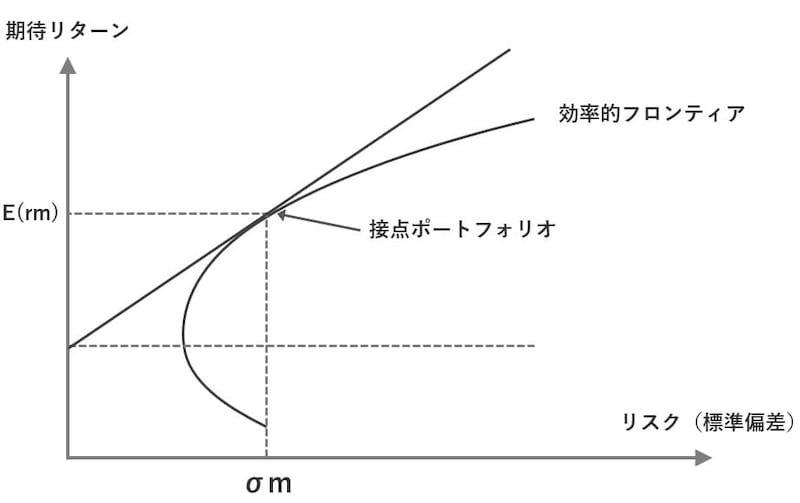

・効率的フロンティア

……最も効率的なリスク・リターンの組み合わせの集合

・接点ポートフォリオ

……リスク資産のなかでもっとも効率的な組み合わせ

・トービンの分離定理

……投資家は接点ポートフォリオと無リスク資産の比率のみ決めればよいという考え方

[図表5]効率的フロンティアと接点ポートフォリオ

[図表5]効率的フロンティアと接点ポートフォリオ

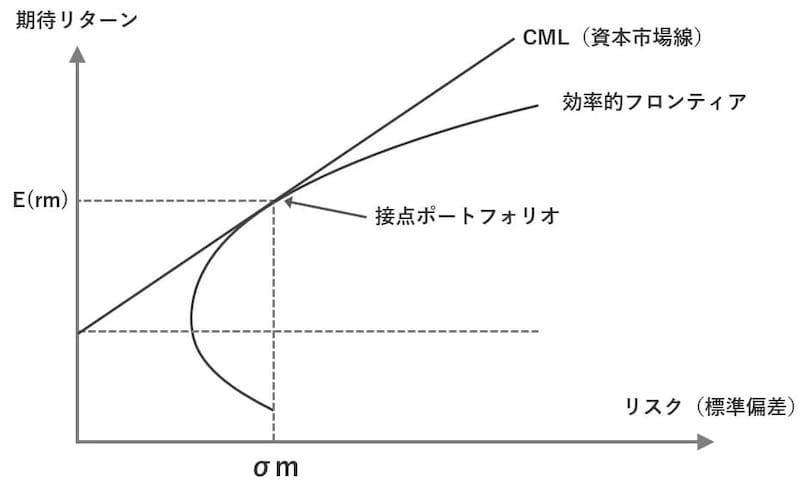

CAPMでは、資産の期待リターンを次の式で表します。

期待リターン=無リスク資産のリターン+(市場リターン−無リスク資産リターン)× ββ(ベータ)とは「市場の動きに対してどれくらい敏感か」を示す指標です。ベータが大きい資産は値動きが激しく、リスクもリターンも大きくなりやすいといえます。

[図表6]CML(資本市場線)と市場ポートフォリオ

[図表6]CML(資本市場線)と市場ポートフォリオ

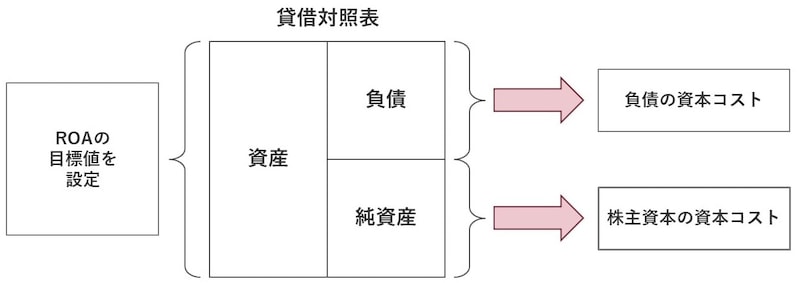

[図表7]資本コストの概念図

[図表7]資本コストの概念図