児童指導員Aさんの家計とお金の悩み

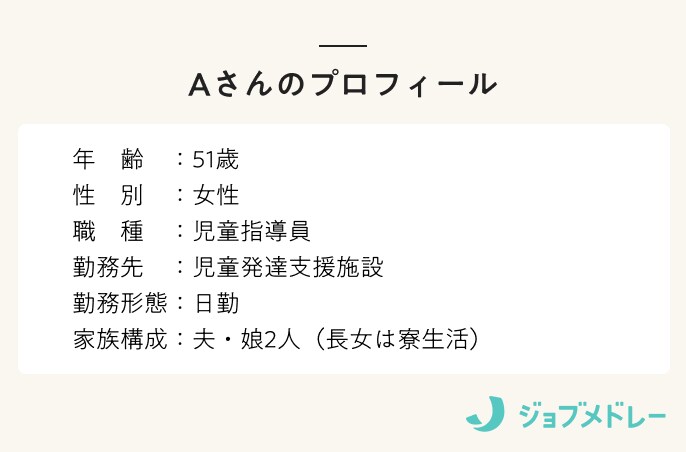

Aさんのプロフィール

住まいは夫の実家で、現在は児童発達支援施設で児童指導員として勤務しています。長女は寮生活のため、夫と次女との3人暮らしです。

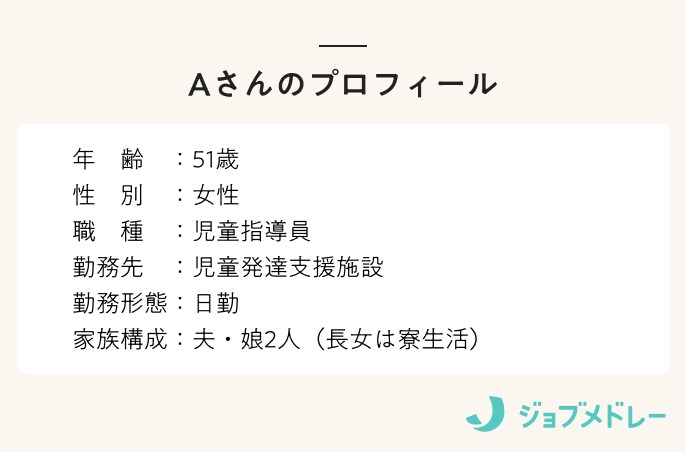

Aさんの月間の収支

Aさんの手取り月収は21万円、夫は40万円で、世帯では約61万円です。買い物や料理は夫の担当で、Aさんは月の収入と支出の全体像を銀行口座で確認しています。夫婦ともお酒が好きで、夫はタバコもたしなみます。

自宅のリフォームローンの残高が約400万円あり、現在は月7万5,000円を返済しています。夫の定年時には、退職金1,500万円から全額返済する予定です。軽自動車を所有していますが、Aさんの趣味の習い事やお墓参りなど、限られた用途でしか使っていません。

Aさんのお金の悩みとは?

1つ目は、働き方を変えて良いのかという悩みです。障害児支援の仕事にやりがいを感じていますが、50代を迎えて体力的にきつくなってきたことから、パート勤務に切り替えようかと考えています。

しかし来年は、長女の私立大学と次女の私立高校への進学が重なり、教育費が大きく増えます。さらに夫は定年を迎え、継続雇用後は手取りが40万円から24万円程度まで下がる見込みで、世帯収入の減少は避けられません。

2つ目は、家計全体の見直しです。額面の世帯年収は1,000万円を超えますが、生活費や保険料などの支出が積み重なり、貯蓄はあまり進んでいません。また、月の収支がマイナスになることがなかったため、これまで大きな家計改善はおこなってきませんでした。

子どもの進学を前に収支を調べたところ、「月に50万円も使っていておどろいた」と振り返ります。どの支出も無駄とは言い切れず、どこを見直すべきか判断がつかずに悩んでいます。

Aさんの家計はどこを見直せばいいのでしょうか。ファイナンシャルプランナーの西山さんに伺いました。

FP西山さん「パートの切り替えはあと3~4年待って」

話を聞いた人

ファイナンシャルプランナー 西山 美紀さん

出版社勤務後、2005年にフリーランスライターとして独立。ファイナンシャルプランナーの資格を取得しさまざまな媒体で、マネーや女性の生き方をテーマに取材・執筆をおこなっている。貯まる人・貯まらない人のデータ分析は1万件以上を超え、毎日を楽しみながらしっかり貯蓄もできる方法を模索し、実践・発信中。

正社員を続けたほうが良い理由は?

西山さん:仕事も家庭も頑張ってきて素晴らしいですね。しかし、働き方についてはAさんがパートに切り替えるのはあと3~4年ほど待つことをおすすめします。理由は2つあります。

1. 学費負担を乗り切るため

2026年からの3〜4年間で、長女の大学は600万~800万円ほど、次女の高校は300万円ほどかかると推測されます。月平均にすると最大約25万円支出が増え、夫の退職後は月の平均で30万円以上の赤字になる可能性があります。

2. 退職金も不足する可能性があるから

夫の退職金から学費に充てるとしても、追加のリフォームなど大きな出費があれば、退職金もほぼなくなる可能性があります。

正社員とパートでどのくらいの差が出る?

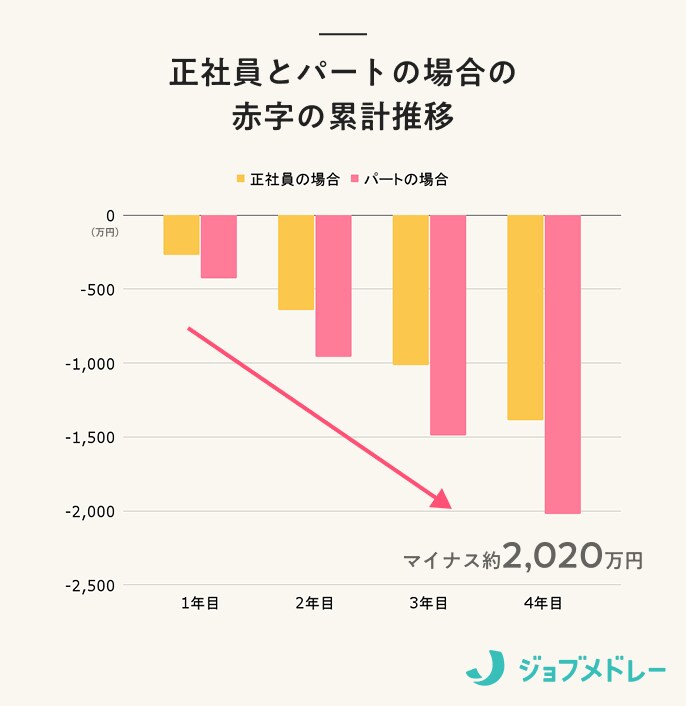

現在の家計は収入と支出のバランスが取れていますが、夫の退職と子どもの進学後は、今の支出を続けると赤字になってしまいます。さらに、Aさんがパート勤務(週5日・1日3時間)に切り替えた場合、毎月の赤字は大きくなります。

現在 | Aさんが正社員 | Aさんがパート | |

|---|---|---|---|

Aさんの手取り | 21万円 | 21万円 | 7万8,000円 |

夫の手取り | 40万円 | 24万円 | 24万円 |

手取り総額 | 61万円 | 45万円 | 31万8,000円 |

支出 | 51万円 | 51万円 | 51万円 |

学費負担増加分 | – | 最大25万円 | 最大25万円 |

月の赤字 | なし | -31万円 | -44.2万円 |

※時給1,300円、Aさんが夫の扶養に入ったとして算出

今後4年間の累計赤字を比較すると、正社員の場合は約1,390万円、パートの場合は約2,020万円となり、630万円程度の差が出ます。そのため、パートの場合は退職金でも補いきれない可能性もあります。

家計の“じわじわ支出”を削減

赤字を少しでも減らし、教育費増加や収入減少を乗り越えるには、家計の改善が欠かせません。Aさんの支出は、使いすぎというよりも“固定費”が多い印象です。それぞれの支出が無駄に見えなくても、積み重なると大きな支出になるため、以下のポイントから少しずつ見直しを進めると良いでしょう。

1.レンタカーやカーシェアの検討を

自家用車を使う頻度が低いので、自動車税や保険、車検などの維持費のことを考えると、レンタカーやカーシェアを検討するのがよいでしょう。子どもが社会人になり、貯蓄や家計にゆとりができたタイミングで、購入するのも一案です。

2.タバコ・お酒代が減ると“老後”も楽に

今すぐゼロにする必要はありませんが、年金生活に備える意味でも、今から縮小しておくことがおすすめです。現在は年間で50万円近くの支出になっているので、月に数千円の削減から始めてみてはいかがでしょうか。

3.保険料がやや高め。保障内容の再チェックを

定年を控える家庭としては、保険料が高めです。保障内容を見て「自分たちに必要な保障になっているか」をしっかり確認しておきましょう。保険料が下がった場合は、その分を貯蓄にまわしていきたいですね。

将来のゆとりのある暮らしのために

教育費のピークと夫の定年が重なるこれからの数年間は、家計にとって大切な時期になります。そのため、今後3〜4年は正社員を続けて、収入の減少を抑えることをおすすめします。

家計を夫婦で共有し、無理のない範囲で支出を見直していけば、貯蓄のペースも着実に上がっていきます。お二人の生活や健康を大切にしながら、できることから少しずつ積み重ねていってくださいね。

【お金の悩み 相談者募集中】

家計や老後の資金、収入への不安など、お金に関する悩みや不安を聞かせてください。ファイナンシャルプランナー(FP)のアドバイスを交えながら、同じような悩みを抱える方たちの参考になる記事を制作します。

募集条件:医療・介護・福祉・美容・ヘルスケア業界で働いている方

取材方法:オンライン

取材時間:45分〜1時間程度

相談料:無料

謝礼:あり

★取材協力に申し込む(回答フォームが開きます)