設例で確認する不動産所得の帰属関係

この条文を理解するため、次の設例を考えます。

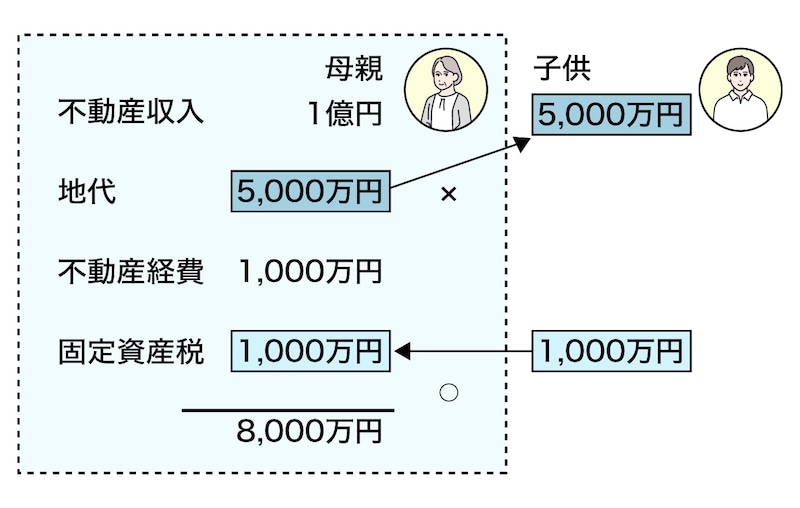

生計を一にしている子供が所有する土地の上に、母親が賃貸マンションを建築し、不動産所得を得ているケースです。

賃貸マンションから生じる収入金額は1億円であり、母親は土地の使用対価として子供に5,000万円の地代を支払っています。また、賃貸マンションに係る減価償却費や支払利息等の経費は1,000万円で、土地については子供が固定資産税1,000万円を負担しています。

![[図表1]](https://assets.mama.aacdn.jp/contents/174/2026/1/1767493084012_jrdkgz2fri.jpg?maxwidth=800) [図表1]

[図表1]

地代を受け取っても課税されない理由

この説例では、母親の不動産所得は、次のように計算されます。

[図表2]

[図表2]

この場合、所得税法56条が適用されると、母親が子供に支払った地代5,000万円は、母親の不動産所得の必要経費には算入されません。一方で、子供が受け取った地代についても、子供の不動産収入とは扱われません。

また、本来であれば子供の側で必要経費となる土地の固定資産税については、子供の所得計算上は「ないもの」とされ、母親の不動産所得の計算上、必要経費として算入されます。

その結果、不動産所得はすべて母親に帰属し、その金額は8,000万円となります。子供については、実際に地代を受け取っているにもかかわらず、所得税法56条の規定により、申告すべき所得は生じません。

ここで重要なのは、この規定が、実際に地代を支払う行為そのものを否定しているわけではないという点です。地代の額が過大でなく、「相当の地代」と認められる限り、税務上は子供は無税で当該資金を取得する結果となります。