「年収2000万円」は、サラリーマンにとって一つの分水嶺です。このラインを超えると、会社での年末調整が行われなくなり、すべての人が確定申告義務の対象となるからです。多忙なサラリーマンにとって確定申告は手間に感じるかもしれませんが、正しく申告すれば払いすぎた税金が還付されるチャンスでもあります。本記事では、西原憲一氏監修の書籍『いちからわかる!確定申告トクする書き方ガイド 令和8年3月16日締切分』(インプレス)より、高所得者ならではの申告ルールと、ペナルティを避けるための必須知識を解説します。

ダブルワークで20万円超稼いだら「確定申告」が必要

必要な書類リスト

□確定申告書

□すべての会社の給与所得の源泉徴収票

□控除を受けたいものがあればその支払いに係る証明書など

「年調未済」の源泉徴収票を持っていたら、忘れず申告を

近年は副業OKの会社が多くなり、ダブルワークをしている人が増えてきています。副業などによって2カ所以上の会社から給与をもらっている人は、確定申告が原則必要になります。これは、年末調整に必要な書類である「給与所得者の扶養控除等(異動)申告書」をメインの会社にしか提出することができず、サブの会社では年末調整を受けられないためです。

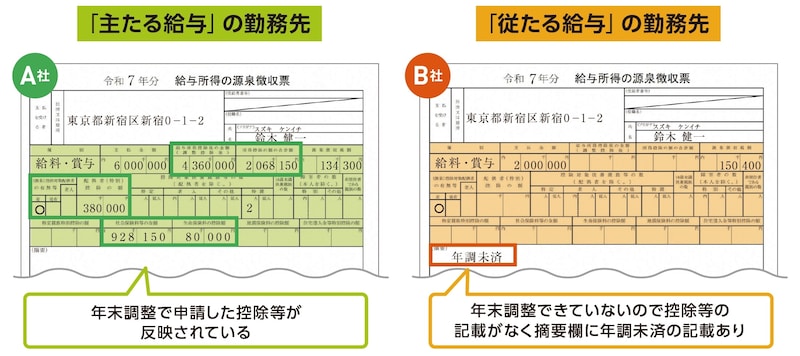

図表1の2つの源泉徴収票を見てみましょう。

[図表1]会社ごとの源泉徴収票の記載をチェック 出典:『いちからわかる!確定申告トクする書き方ガイド 令和8年3月16日締切分』(インプレス)より抜粋

[図表1]会社ごとの源泉徴収票の記載をチェック 出典:『いちからわかる!確定申告トクする書き方ガイド 令和8年3月16日締切分』(インプレス)より抜粋

「主たる給与」、つまりメインの勤務先の源泉徴収票では、給与所得控除や社会保険料控除などが反映されていますが、一方で、サブの「従たる給与」の勤務先の源泉徴収票では「年調未済」と記載されており、控除等を反映しないまま源泉徴収が行われています。

高い税額が課されている状況ですから、正しい納税額を申告するために、自分で確定申告を行う必要があるわけです。ただし、年末調整済みのメインの勤務先の給与を除いた所得の合計が年20万円以下であれば、確定申告は不要です。

例えば、サブの勤務先の給与収入14万円とアフィリエイト所得(雑所得)5万円で計年19万円の場合、確定申告は必要ありません。

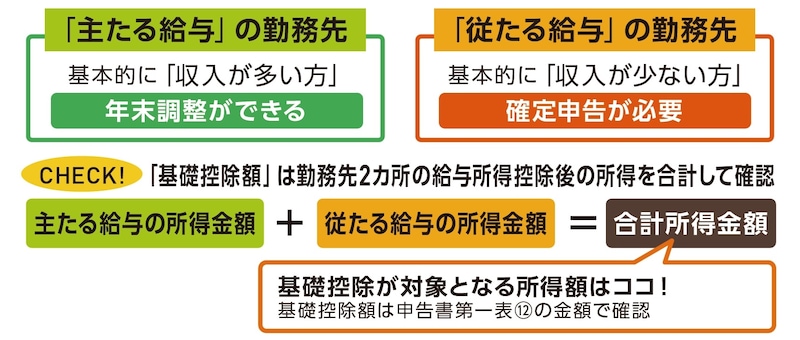

[図表2]「主たる給与」と「従たる給与」の関係 出典:『いちからわかる!確定申告トクする書き方ガイド 令和8年3月16日締切分』(インプレス)より抜粋

[図表2]「主たる給与」と「従たる給与」の関係 出典:『いちからわかる!確定申告トクする書き方ガイド 令和8年3月16日締切分』(インプレス)より抜粋

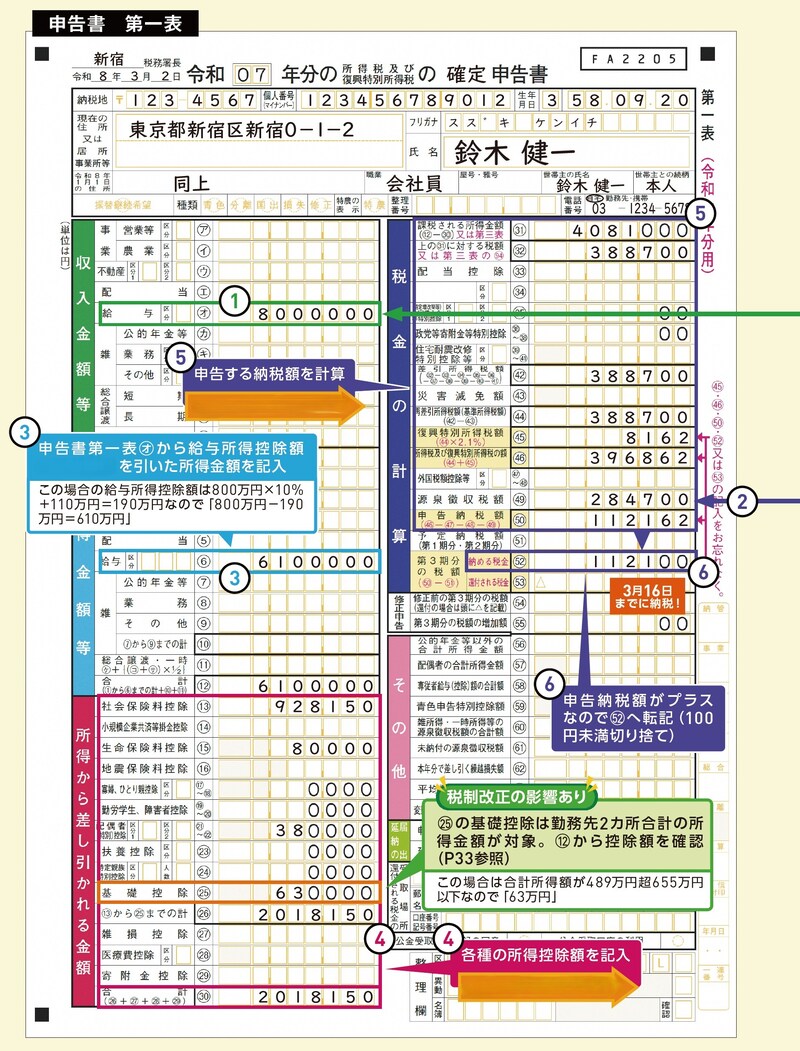

確定申告書を記入する際は、複数ある源泉徴収票をすべて用意。ほとんどは、各項目の合計金額を転記するだけです。

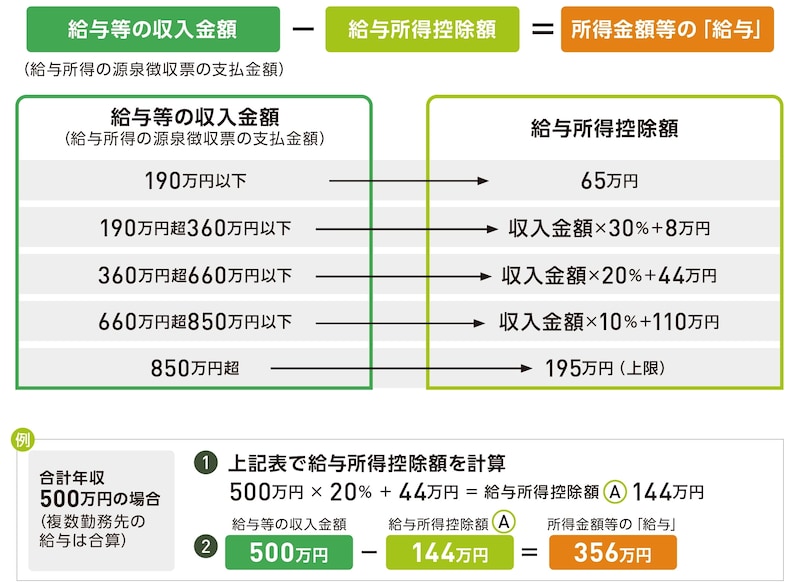

ただし、第一表の「所得金額等」の「給与」欄(図表5の書き方手順3.)については自分で計算する必要があります(図表3参照)。また、「(25)基礎控除」欄についても、所得金額等」の「合計」欄をもとに自分で確認します。

[図表3]所得金額等の「給与」欄の計算方法 出典:『いちからわかる!確定申告トクする書き方ガイド 令和8年3月16日締切分』(インプレス)より抜粋

[図表3]所得金額等の「給与」欄の計算方法 出典:『いちからわかる!確定申告トクする書き方ガイド 令和8年3月16日締切分』(インプレス)より抜粋

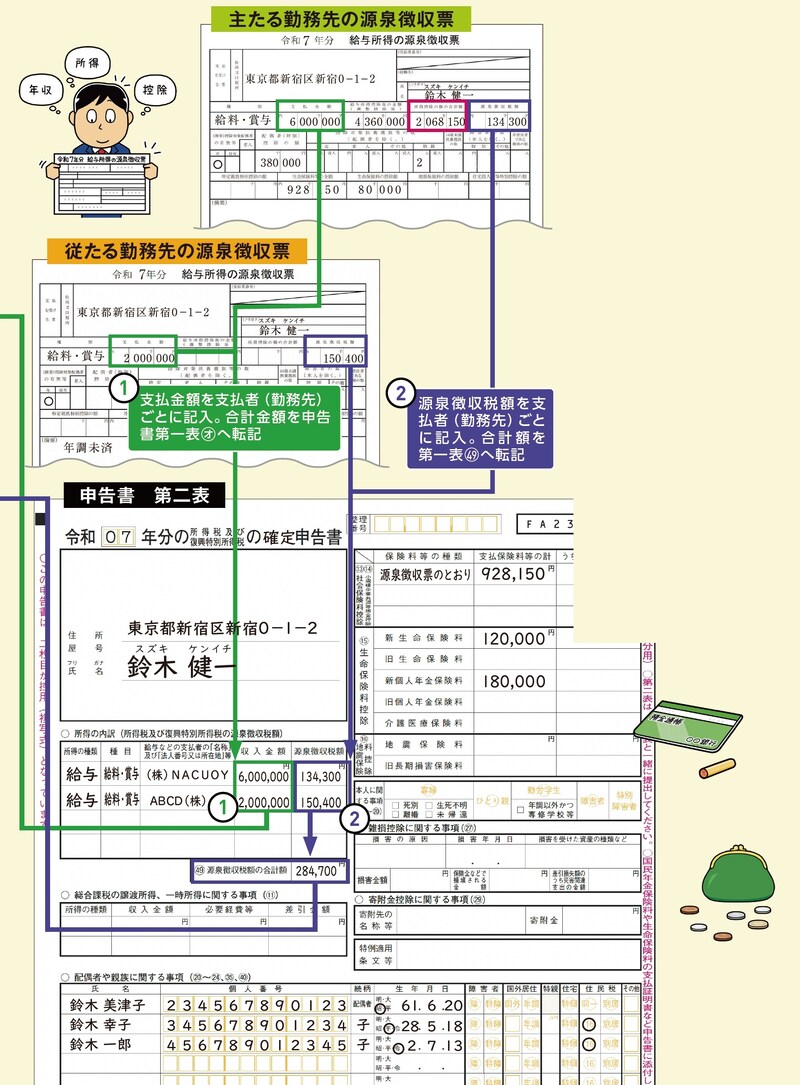

【記入例】ダブルワークで年収800万円・42歳会社員の場合

鈴木健一さん(42歳・会社員)

家族構成:妻(39歳・所得なし)、長女(9歳)、長男(5歳)

年収:800万円

(主たる勤務先600万円、従たる勤務先200万円)

源泉徴収税額:28万4700円

(主たる勤務先13万4300円、従たる勤務先15万400円)

給料から差し引かれた社会保険料:92万8150円

生命保険料の控除額:8万円

新生命保険料の控除額4万円〈保険料12万円〉、新個人年金保険料の控除額4万円〈保険料18万円〉

基礎控除額:63万円

[図表4]鈴木さんの確定申告書記入例(申告書 第二表) 出典:『いちからわかる!確定申告トクする書き方ガイド 令和8年3月16日締切分』(インプレス)より抜粋

[図表4]鈴木さんの確定申告書記入例(申告書 第二表) 出典:『いちからわかる!確定申告トクする書き方ガイド 令和8年3月16日締切分』(インプレス)より抜粋

[図表5]鈴木さんの確定申告書記入例(申告書 第一表) 出典:『いちからわかる!確定申告トクする書き方ガイド 令和8年3月16日締切分』(インプレス)より抜粋

[図表5]鈴木さんの確定申告書記入例(申告書 第一表) 出典:『いちからわかる!確定申告トクする書き方ガイド 令和8年3月16日締切分』(インプレス)より抜粋