円安は「投機のせい」なのか?…政府が見落す“本当の要因”

片山財務相らが円安を懸念する理由として、「ファンダメンタルズ(経済の基礎的条件)からかい離した“行き過ぎた投機”が円安を押し上げている」という指摘があります。実際、ファンダメンタルズの代表的な指標として日米金利差を参考にすると、足下の米ドル高・円安が日米金利差から大きくかい離しているのは事実です(図表4参照)。

[図表4]米ドル/円と日米金利差(2025年1月~) 出所:LSEG社データよりマネックス証券が作成

[図表4]米ドル/円と日米金利差(2025年1月~) 出所:LSEG社データよりマネックス証券が作成

しかし、この日米金利差から大きくかい離した米ドル高・円安は、2025年11月頃までは日本の長期金利の上昇とおおむね連動していました(図表5参照)。長期金利上昇の背景には、日本の財政リスクへの懸念があるとされ、その懸念は現在も続いています。

もし日本の財政リスクをファンダメンタルズの一部とみなすなら、「ファンダメンタルズからかい離した円安」という指摘は成立しなくなり、円安を止めるには財政リスク懸念の払拭こそが必要、という結論になるでしょう。

[図表5]米ドル/円と日本の長期金利(2025年1月~) 出所:LSEG社データよりマネックス証券が作成

[図表5]米ドル/円と日本の長期金利(2025年1月~) 出所:LSEG社データよりマネックス証券が作成

早期の円安阻止介入は「失敗」に終わる可能性も

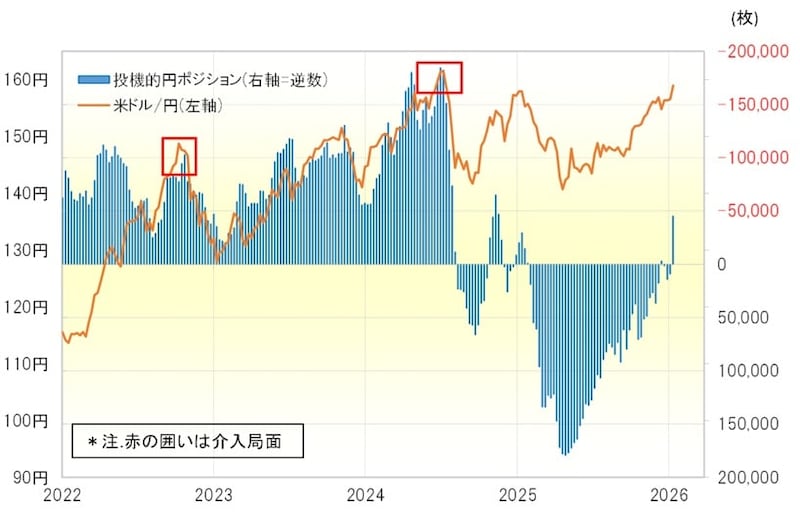

主にヘッジファンドの動向を反映するとされるCFTC(米商品先物取引委員会)の投機筋円ポジションは、1月16日時点で売り越し(米ドル買い越し)が4万枚と、2022年・2024年の米ドル売り介入局面と比べると小幅にとどまっています(図表6参照)。

[図表6]米ドル/円とCFTC統計の投機筋の円ポジション(2022年~) 出所:LSEG社データよりマネックス証券が作成

[図表6]米ドル/円とCFTC統計の投機筋の円ポジション(2022年~) 出所:LSEG社データよりマネックス証券が作成

こうした点を踏まえると、「ファンダメンタルズからかい離した投機的円安」という、円安阻止介入を正当化する根拠そのものに疑問が生じます。

そうであれば、早期の円安阻止介入が行われる可能性は本来低く、仮に早期介入に踏み切ったとしても、円安阻止に「失敗」する危険性があるのではないでしょうか。

日米リスク重なり、為替相場は波乱の展開へ

今週は、23日に日銀の金融政策発表が予定されています。今回は政策変更は見込まれていないものの、日銀関連のイベントには為替相場が過敏に反応する傾向があるため注意が必要です。また、早期の解散・総選挙が現実的になったことから、国内政治も相場の焦点となりそうです。

米国では、FRBの独立性に対する懸念が再燃しています。次期FRB議長候補の発表時期が近いとみられるなか、市場がどのように反応するかが注目されます。また、いわゆるトランプ関税に関する最高裁判決が20日に出るとの見方もあり、こちらからも目が離せません。

今週の米ドル/円予想レンジは「155~160円」

ここまでみてきたように、円安阻止介入の有無やタイミングによっては、米ドル/円が大きく振れる可能性があります。加えて、FRBの独立性をめぐる動きや最高裁判決といった米国要因も、相場の乱高下をもたらす可能性のあるものです。

こうした状況を踏まえると、円・米ドルともに依然として「暴落」リスクを内包しているといえるでしょう。したがって、今週の米ドル/円は「155~160円」と予想します。

吉田 恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。