所得が1億円を超えると所得税の負担率が下がる、いわゆる「1億円の壁」問題の是正のために導入された「ミニマムタックス」ですが、今後ますます課税が強化されることになります。経営者の相続や事業承継において、どのような影響があるのでしょうか。公認会計士でオーナーズ株式会社・代表取締役社長の作田隆吉氏が解説します。

2026年度税制改正、「ミニマムタックス」をさらに強化する方向へ

2026年度税制改正の大綱に、さらなる富裕層課税の強化が織り込まれました。

すでに2025年の所得から、極めて高い水準の所得に対して追加課税を行う、いわゆる「ミニマムタックス」が導入されていますが、今回はそれをさらに強化する改正です。

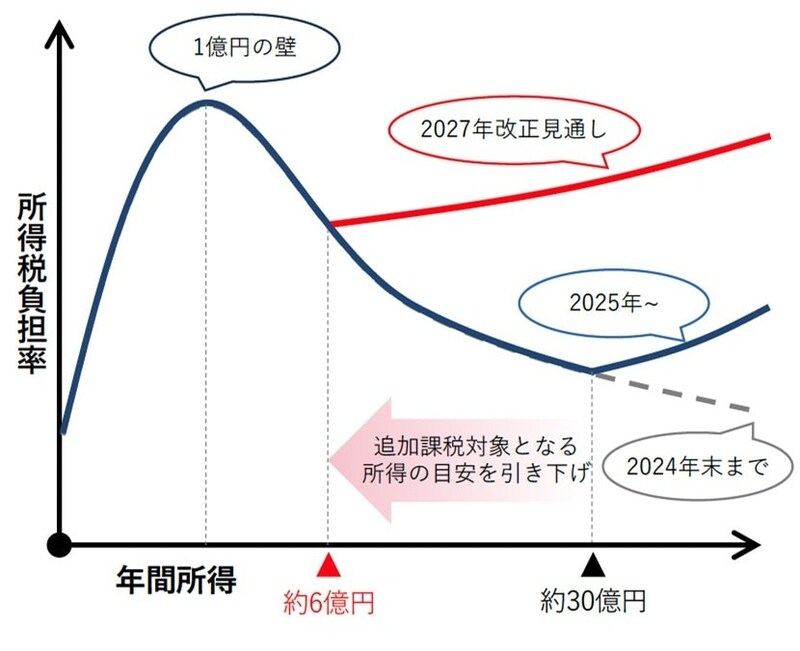

ミニマムタックスは、所得が1億円を超えると所得税の負担率が下がる、いわゆる「1億円の壁」問題を是正する狙いで導入されました。「1億円の壁」が生じる要因は、会社員の給与などに適用される超過累進課税(最高税率45%)に対して、富裕層の所得を構成する割合の大きい金融所得に対する所得税率が低いことです。

例えば、個人の株式譲渡益に対する税率は一律で20.315%(所得税率15%、住民税5%、復興特別所得税0.315%を合わせた税率)となっています(申告分離課税)。

[図表1]富裕層の税負担見直しのイメージ

[図表1]富裕層の税負担見直しのイメージ

ミニマムタックスの概要

2025年にミニマムタックスが導入されたことによって、給与所得や不動産所得、譲渡所得などの合計所得金額から非課税枠の3億3,000万円を差し引いた金額に22.5%の税率をかけて税額を計算し、これが通常の所得税率に基づく課税額を上回る場合はその差額を納税することになりました。

これが2027年からは同非課税枠が1億6,500万円に半減するとともに、税率も30%に引き上げられることになりますから、今回の改正によって、一気に課税が強化された印象です。

ミニマムタックスの計算イメージ

<改正前>

(基準所得金額 − 特別控除額3.3億円)×22.5%

<改正後>

(基準所得金額 − 特別控除額1.65億円)×30%

上記計算結果が基準所得税額を超える場合に、その超える部分の金額を納税する

なお、住民税はミニマムタックスの影響を受けない(株式譲渡益については従来通り5%)