複数回のM&Aに“破格”の優遇…2024年からの改善点

――こんな使い勝手のよい制度が、さらに改善されたんですか。2024年4月以降の変更点を教えてください。

黒「はい。『中堅・中小グループ化税制』により、これまでの準備金積立制度が拡充された、新たな枠が登場しました。この枠は、グループ化に向けた複数回のM&Aを後押しする制度となっています。

過去5年以内にM&Aの実績があり、産業競争力強化法に基づいて新設された認定を受けると、より有利な積立率や据え置き期間を設定することができるようになりました」

――なるほど。何度もM&Aをする場合は、新制度を使ったほうがお得ということですね。

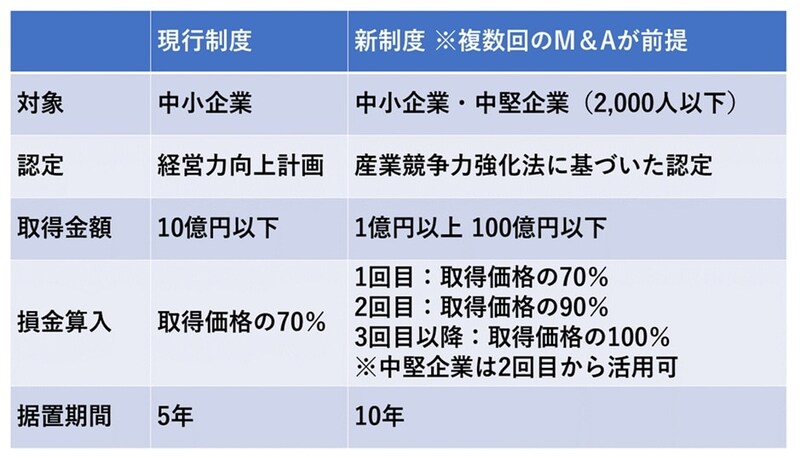

黒「そうなんです。ここからは現行制度と新制度の比較をしていきますね。

2,000人以下の「中堅企業」も対象に

[図表4]現行制度と新制度の比較 出典:筆者作成

[図表4]現行制度と新制度の比較 出典:筆者作成

黒「上記のように、従来の制度では中小企業のみが対象でしたが、新制度では従業員2,000人以下の中堅企業も対象になります」

――中堅企業が加わったのって、なにか理由があるんですか?

黒「経済産業省は、2024年を『中堅企業元年』とうたっています。中堅企業の伸びしろに期待し、成長を促進するための施策を打っており、今回もその一環と考えられます」

――なるほど。中小企業に比べて資金力のある中堅企業が、M&Aで成長していくことを後押ししたいというわけですね。

黒「そのように推測できるかと思います」

株式取得価格の限度も拡大

黒「話を戻すと、株式の取得価格は、従来制度では『10億円以下』が上限でしたが、新制度では1億円以上100億円以下と、対象範囲が大きく広がりました。

また、準備金として積み立てられる金額、つまり損金算入できる割合も拡充されています。従来は株式取得価格の70%まででしたが、新制度では2回目のM&Aは90%、3回目以降のM&Aは100%を損金にできます。ただし、中堅企業は2回目のM&Aからこの制度を活用できるようになります。

また、準備金の据置期間も従来の5年から10年へ延長されました」

――M&Aを複数回行う場合は、新制度を使ったほうがメリットが大きいですね。

黒「はい。どちらを使う場合も計画に基づいた認定が必要となるので、専門家と相談しながら手続きを進めていくことをおすすめします」

黒瀧 泰介

税理士法人グランサーズ共同代表/公認会計士・税理士