2024年から「新NISA」が始まり、誰でも投資を始めやすくなりました。

一方で、8月5日から6日にかけて株価は乱高下し、日経平均株価の過去最大の下げ幅と上げ幅を記録し、「NISA」で投資を始めた方の多くが肝を冷やしたのではないでしょうか。

今回は、投資の基本と「新NISA」の仕組みおよび利用法について詳しく解説します。

投資の基本

「投資」とは、中長期的な視野に立ち、資産の成長を目指すもので、短期に大きな利益を得ることを目的とする「投機」とは異なります。

1. 投資先の分散

株式や投資信託などは、日々価格が変動し、時として投資額を下回ることがあります。

そこで、複数の投資先に資金を分散して投資することで、リスクを軽減することができます。

例えば、1社の株式のみを保有するよりも複数の会社の株式を保有する方が、それぞれの株式の値動きを平準化させることができるようになります。また投資信託は、複数の株式や債券を組み込んだ商品なので、1つの投資信託を購入することで、投資先を分散させることができます。

2. 時間の分散と積立投資

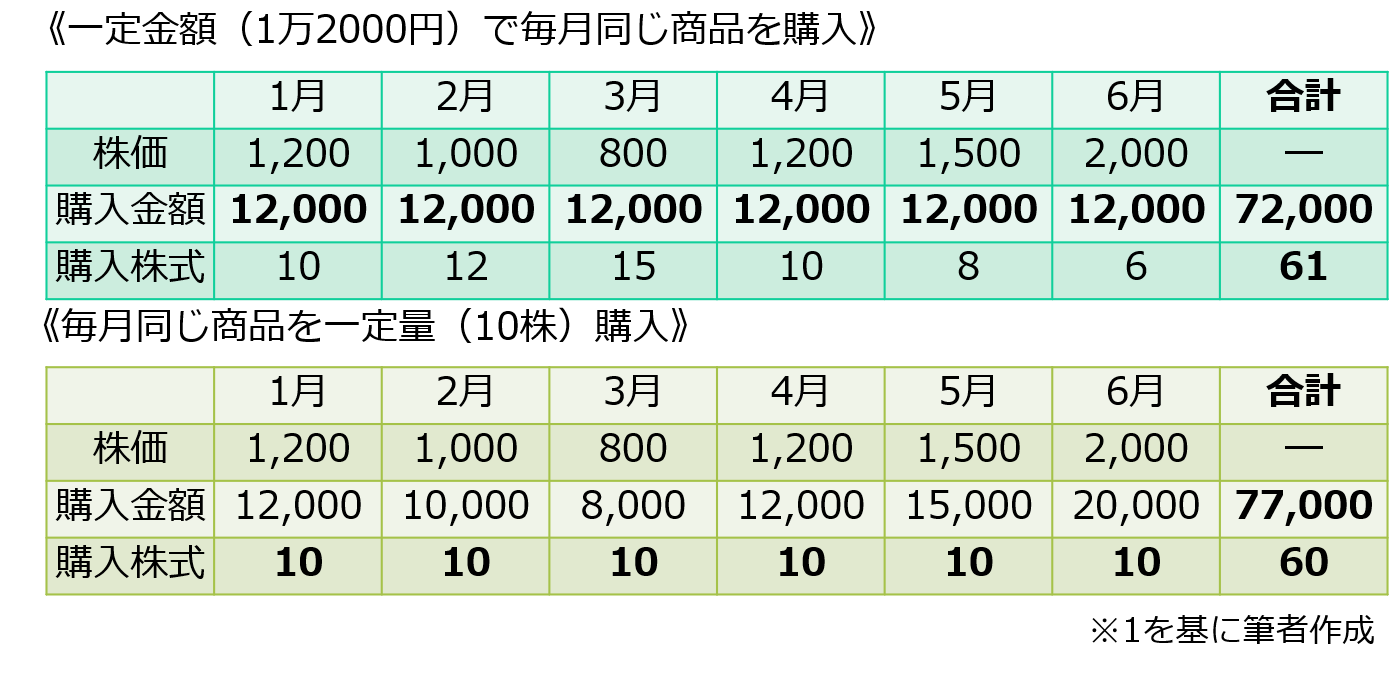

価格が日々変動する金融商品に投資する場合、購入時期をずらすことにより、高値買いを防ぐことができます。図表1のとおり、毎月同じ商品を一定量購入するよりも、一定金額で毎月同じ商品を購入するほうが、少ない投資額で多くの商品を購入することができます。

図表1

毎月一定額を投じて投資信託を積み立てる「積立投資信託」は、投資先と購入時期を分散できる方法ですので、投資初心者の方は積立投資信託を利用するとよいでしょう。

3. 中長期運用

投資は、日々価格が変動する株式などの金融商品を日々売買して利益を得る「投機」とは異なります。投資は、あくまで中長期的な視点で資産の成長を追求するものです。

中長期運用に徹することで、日々の値動きに一喜一憂することなく、資産の成長を見つめることができるようになります。そのためには、投資に回す資金を、あくまでゆとり資金にとどめておくことが肝要です。生活費などを削って投資に回していると、価格が低いときに売却して現金化しなければならなくなるからです。

「新NISA」とは

「NISA(小額投資非課税制度)」は、株式や投資信託などの運用益が非課税となる口座のことで、従来の「一般NISA」や「つみたてNISA」に代わり、2024年度から「新NISA」が始まりました。「新NISA」は、18歳以上であれば誰でも利用することができ、口座開設期間も恒久化されました。

図表2

1. 運用益(売却益・配当/分配金)が非課税

通常、株式や投資信託などの金融商品を特定口座で管理した場合、これらを売却して得た利益や受け取った配当・分配金は課税されますが、NISA口座で管理されている場合は非課税となります。

図表3

2. 「つみたて投資枠」と「成長投資枠」

NISAでは、株式や投資信託などの金融商品を購入することができます。

「新NISA」では、口座内が「つみたて投資枠」と「成長投資枠」に区分されており、「つみたて投資枠」では、金融庁が「中長期投資に向いている商品である」として定めた基準を満たした投資信託を、積立方式で購入できます。一方「成長投資枠」では、投資信託のほか株式などを好きなときに好きなだけ購入することができます。

3. 非課税保有限度額

NISA口座では、年間投資枠と非課税保有限度額が「つみたて投資枠」と「成長投資枠」ごとに定められています。

「つみたて投資枠」では、年間120万円の投資枠で、総額1800万円まで非課税で保有することができます。

一方「成長投資枠」では、年間240万円まで投資することができますが、総額では1200万円が、非課税で保有することのできる限度額となります。「成長投資枠」で総額1200万円を投資した場合は、「つみたて投資枠」の非課税限度額は、残りの600万円となります。

配信: ファイナンシャルフィールド