資産運用とは

資産運用とは、金融商品や不動産などの自分が保有する資産を投資して、さらなる利益を求めていく方法のことです。

昨今の日本では「老後2,000万円問題」が話題となったことや、少子高齢化が進んでいる事実も相まって、現役世代の今のうちから「安心の老後生活を送るための十分な貯蓄」を作りたいという人が増えてきています。

しかしながら、日本では超低金利状態が長く続いていることもあり、普通に銀行へお金を預けているだけでは利息がほとんど得られず利益は期待できない状況にあります。

そうした中で必要とされるのが、自分の保有する資産を効率良く運用して、減らすことなく着実に増やしていく方法です。

ただし、資産価値は常に変動しているために利益が得られることもあれば、逆に損失が出ることもあります。

また、一口に資産運用といっても「何から始めればよいかわからない」という人も大勢いらっしゃることでしょう。

そこでこの記事では資産運用を行うことによるメリットやデメリットをご紹介した上で、初心者の人におすすめの資産運用方法をお伝えしていきます。

資産運用と資産形成の違い

よく似た言葉として「資産形成」がありますが、資産形成とはあくまで「0→1」「1→2」というように着実に資産を増やしていく段階のことを指します。

資産運用は、資産形成によって作られた資産を用いて投資を行っていくことになるので、投資するための十分な貯蓄を持っていない人は、資産運用の前段階として資産形成を行う必要があります。

なお、資産運用を行うための目安として、金融資産額が1,000万円を超えるまでは資産形成の時期と捉えて、着実に資産を増やすことに注力していくのが良いでしょう。

資産形成の必要性や意味とは?おすすめの方法や始めるタイミングを解説!

資産運用のメリット・デメリット

資産運用には、以下のようなメリットがあります。

資産運用を行うメリット

将来のための資産形成ができる

複利効果でお金を増やすことができる

不労所得を得ることができる

最大の特徴は、資産運用を通じて自分が保有する資産が大きく増える可能性があることです。

また、投資商品によっては「複利」で運用することができるので、さらに大きな利益が得られる可能性もあります。

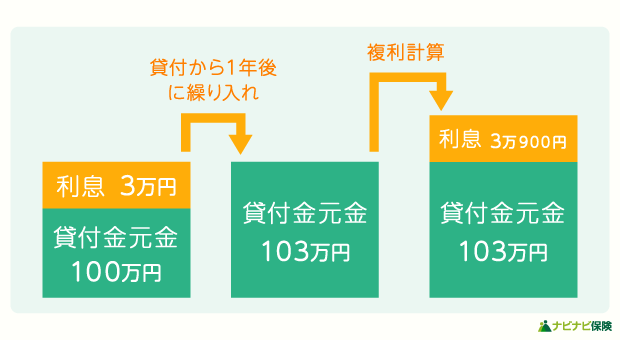

「複利」とは?

運用して得られた利益をさらに投資して、元本+運用益に対する利息で利益を得ること

投資期間が長くなればなるほど複利効果も大きくなり、結果としてより多くの利益が期待できる

対義語として「単利」があり、元本に対してのみ利息がつく

資産運用でお金に働いてもらうことで、自分が動かずとも資金が手に入る「不労所得」を狙うことも可能です。

こうした魅力的なポイントが多い資産運用ですが、その一方で以下のように大きなデメリットも存在します。

資産運用を行うデメリット

元本割れを起こす可能性がある

資産運用に時間を費やす必要がある

常に最新の情報を入手する必要がある

資産運用を行うことによる最大のデメリットは元本割れを起こす可能性がある点でしょう。

掛け金として拠出した金額が保証されているわけではないので、資産運用に失敗をすると元本割れを起こして損失が出てしまう場合があります。

また、資産運用は基本的に長期投資による利益を狙っていくものなので、利益が得られるまでに多くの時間がかかります。

それに加えて、資産運用に対する最新の情報を入手していく必要があるので、より多くの分野について勉強をしなければいけません。

資産が増えることばかりに目が行きがちですが、こういったデメリットがある点もしっかりと認識した上で資産運用を行うことが必要不可欠といえます。

(広告の後にも続きます)

初心者におすすめの資産運用7選

資産運用にはさまざまな方法があります。

中にはハイリスクハイリターンな運用方法も存在するので、投資初心者がいきなり挑戦すると元本割れであっという間に損失を作ってしまうことでしょう。

資産運用には損失がつきものではありますが、やはり損失は最小限に抑えておきたいところですよね。

そこでこの項目では、投資初心者にもおすすめの資産運用方法をご紹介していきます。

初心者におすすめの資産運用7選

株式投資

投資信託

個人向け国債

不動産投資(REIT)

生命保険

iDeCo、NISA(つみたてNISA)

ロボアドバイザー

それぞれの資産運用方法について概要を解説していきます。

1. 株式投資

株式投資は、企業が発行する株式を取得する運用方法です。

株式を取得することによる利益には大きく分けて2つの種類があり、株式相場の変動を利用した売買益(キャピタルゲイン)と、株主に対して分配される配当金(インカムゲイン)が挙げられます。

株価の値上がりや配当金の増額はどちらも事業が好調であることの表れであることから、成長性が見込める企業といえるでしょう。

ただし、株価はその事業の成長性だけではなく世界的な情勢や経済状況による影響も強く受けるため、常に経済動向へ目を配り、さまざまな分野の知識を身に着けていくことが必要不可欠となります。

株式は基本的に100株や1,000株を1単元として売買されることが多く、株式の取得には数十万円以上の資金が必要となるケースが一般的です。

ですが、昨今では数万円から取得できる株式(ミニ株)なども登場しているので、十分な資金を保有していない初心者の人でも少額から株式投資を行えるようになっています。

投資初心者の人は少額から始められるミニ株からはじめて、慣れてきてから徐々に本格的な株式投資を始めていくのが良いでしょう。

2. 投資信託

投資信託は、大勢の投資家から資金を集めたファンドマネージャーが代わりに運用を行い、その運用によって利益が得られた場合に配当金を受け取る運用方法です。

投資信託による運用は、株や債券、不動産、その他金融資産などに分散して行われるため、リスクを分散しながら運用を行うことができます。

さらに、少額の資金から資産運用を行うことができ、プロの専門家が代わりに運用を行ってくれることから初心者の人でも参入しやすいことが特徴です。

ただし、プロの専門家が運用をすると行っても確実に利益が得られるわけではなく、時には元本割れを起こしてしまう可能性もあります。

また、ファンドマネージャーへ依頼する際には運用管理や監査報酬、売買委託時の手数料などが発生するため、さまざまな運用コストが発生する点を考慮しておかなければなりません。

資産運用を委託できる点が魅力的な投資信託ですが、運用先を選ぶ際にはある程度の投資知識が必要となるので、出資者自身も毎日の積み重ねで知識を深めておく必要があることを念頭に置くようにしてください。

3. 個人向け国債

個人向け国債は、簡単に言えば自分のお金を国に貸して運用を行う方法です。

国債を購入することで定期的に利息を受け取れるようになり、満期を迎えることで元本が返還されます。

国によって元本保証がなされており、年0.05%の最低利率が設けられていることから投資初心者の人にとって比較的安全性が高い運用方法と言えます。

個人向け国債は大きく3種類に分けることができ、貸付期間によって種類が異なります。

個人向け国債の種類

固定3年(金利0.05%):満期が3年間の国債

固定5年(金利0.05%):満期が5年間の国債

変動10年(金利0.09%):満期が10年間で半年に一度の頻度で金利が見直しされる

※金利は2021年3月時点における財務省が公表するデータを参照しています

参照:個人向け国債|財務省

固定3年・固定5年は満期を迎えるまで金利が変わることはありません。

さらに、加入してから1年を過ぎれば途中換金ができるようになり、元本割れを起こすこともないので突然お金が必要になった場合でも安心です。

銀行の普通預金として預け入れておくよりも金利が高めなので、すぐに使う可能性のある生活資金を除いた金額を個人向け国債で運用することで、元本保証を備えながらも着実に資産を増やしていくことができます。

ただし、普通預金よりも金利が高いとはいえ、その差は0.01%以下と微々たるものなので、そこまで大きな利益が期待できない点は覚えておきましょう。

4. 不動産投資(REIT)

資産運用でもスタンダードな不動産投資で期待できる収益源は大きく分けて2通りが挙げられます。

ひとつは自身が保有する物件を賃貸に出すことで入居者から得られる「家賃収入」、もうひとつは購入時よりも不動産価格が値上がりしたときの売却益による「譲渡所得」です。

家賃収入は一般的に不労所得と呼ばれており、その物件に入居者が住み続けてくれる限り半永久的に利益を得ることが可能となります。

不動産を購入する際には多額の資金が必要ですが、昨今ではREIT(リート)と呼ばれる方法が登場しています。

REITは投資信託における運用先のうちのひとつで、運用対象がマンションや商業用施設といった不動産を中心としていることが特徴です。

投資信託の特徴でもある「少額から始められる運用方法」である点が共通しているので、十分な資金を保持していない人でも擬似的に不動産投資を始めることができます。

なお、投資信託と同様でさまざまな管理コストが発生する点や元本が保証されていない点には気をつけましょう。

5. 生命保険

資産運用には、生命保険を利用する方法もあります。

生命保険は大きく分けると「掛け捨て型」と「貯蓄型」の2種類がありますが、貯蓄型の生命保険は毎月払い込んだ保険料が将来的に返還されることが特徴です。

保険商品によっては払い込んだ保険料の総額以上の金額が返ってくるタイプもあるので、長期的な保障を兼ね備えながらも将来に向けて着実に貯蓄を増やすことができます。

貯蓄型の生命保険として代表的なものは以下の4種類が挙げられます。

貯蓄型の生命保険

終身保険(低解約返戻金型終身保険):保険料払込期間中の返戻率が低めなものの、満期を超えると返戻率が一気に上昇するタイプの終身保険

養老保険:被保険者が死亡した場合は死亡保険金、無事に満期を迎えた場合は満期保険金が受け取れる

学資保険:子供の年齢に応じてお祝い金が受け取れ、満期を迎えれば満期保険金が受け取れる

個人年金保険:自分で保険料を払い込んで将来的に公的年金とはべつの年金を受け取れるようになる

将来的に保険金が受け取れる点は非常に魅力的ですが、その分、掛け捨て型の生命保険に比べて毎月の保険料が割高な点には気をつけましょう。

また、解約時や満期を迎えた際に受け取れる保険金は、必ずしも払い込んだ保険料の総額を超えるわけではないので、契約時には将来的にどれくらいの金額が受け取れるのかをよく確認してから申し込むようにしてください。

貯蓄型の生命保険は必要?貯蓄型保険の種類と メリット・デメリット、掛け捨て型との比較を解説

6. iDeCo、NISA(つみたてNISA)

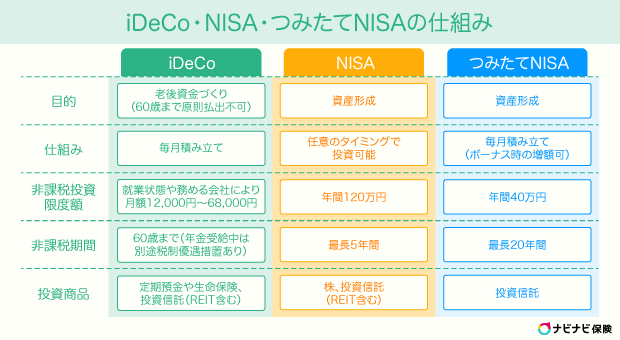

投資初心者の人でも安心できる少額から始められる資産運用が「iDeCo」や「NISA(つみたてNISA)」と呼ばれる制度です。

これらの制度を利用することで、老後の生活資金を貯蓄できるばかりか、現時点の生活に置いても税制上の優遇が受けられるなどのメリットがあります。

※2021年3月時点の情報を掲載しています

NISAとつみたてNISAは同一の専用口座を用いることから併用することができませんが、それぞれとiDeCoを併用することは可能です。

これらの制度はいずれも少額からスタートすることができるので、投資経験が少ない初心者の人でも取り組みやすいことが特徴です。

iDeCoとNISA(つみたてNISA)を併用することで税制上の優遇を受けながらも着実に貯蓄を増やしていくことができるので、これから初めて資産運用を行う人はこれらを利用するところから始めるのが良いでしょう。

iDeCo(個人型確定拠出年金)とは?始め方~デメリットまで初心者にもやさしい解説

つみたてNISAとは?始め方からデメリットまで初心者にもやさしい解説

7. ロボアドバイザー

ロボアドバイザーは、AIによって自分の年齢や資産状況、その時々のリスクに応じて投資先や金融商品を自動的に選んでくれるサービスです。

通称「ロボアド」と呼ばれる運用方法で、AIによる自動判別で資産運用を行うことができるので、投資知識の少ない人や仕事で忙しくて時間や手間をかけられない人たちから人気を博しています。

資産運用を代わりに行ってくれるロボアドを「投資一任型(投資一括型)」、投資家に対して適切なアドバイスをしてくれるものを「アドバイス型」と呼ぶなど、ロボアドの中にも種類があります。

人を挟む必要がないことから運用コストが低めに設定されていることが特徴で、十分な資金を保持していない投資初心者の人でも始めやすいことが特徴です。

一方で、短期間では利益を得ることが難しく、基本的には長期投資を前提としたサービスである点には注意が必要です。

また、元本割れのリスクや株式投資に比べて管理コストが高めという注意点もあるので、その点を理解した上で利用する必要があります。