2014年1月に制度がスタートしたNISA。年々利用者数が増え、金融庁の発表によれば2022年3月末のNISA口座数は1090万口座でした。また2018年にスタートしたつみたてNISAは783万口座を数えています。2つの制度を合わせるとおよそ1873万口座になり、NISAを活用している人が多いことが分かります。

NISAとは?

まずNISAのおさらいをしておきましょう。

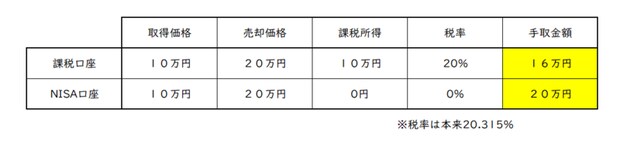

NISAとは商品の名前ではなく、少額投資非課税制度の愛称です。株式や投資信託などの金融商品に投資した場合、売却して得られた利益や配当などに対して通常は約20%の税金がかかります。一方NISAを利用すれば、「NISA口座(非課税口座)」内で購入した金融商品から得られた利益は非課税で受け取れます。NISA制度を活用するかどうかでどのような違いがあるのかを表にまとめてみました。

10万円で購入した金融商品を20万円で売却したという同じ条件でも、NISAを活用するかどうかで手元に残る利益に大きな違いが出て来ることが分かります。これなら、NISAを活用しない手はありませんね。

(広告の後にも続きます)

NISAでありがちな失敗

非課税で運用できるNISAですが、ありがちな失敗や残念な点をいくつか挙げてみましょう。

*なお例としてあげている内容は2023年12月までの現行のNISA制度について述べたものです。2024年1月からの新NISA制度には当てはまらない内容も含みます。

1.「NISA」と「つみたてNISA」、選択を間違えた

1つ目のありがちな失敗は、「NISA」と「つみたてNISA」の選択を間違ってしまうことです。2014年からスタートした「NISA(以降、一般NISA)」に続き、投資信託の積み立てに特化した「つみたてNISA」は2018年にスタートしましたが、この2つは同じ年に併用できず、どちらか1つを選択しなければなりません。よって投資を始める前に、その違いをよく理解しておくことが重要です。

金融庁ホームページより引用

上記の図のように、1年間に投資できる金額や、非課税で運用できる期間が一般NISAとつみたてNISAでは異なります。もし自分の投資にまわせる金額が1年間で40万円以内であれば、非課税で運用できる期間が長いつみたてNISAの方が有利と言えます。

一方、一般NISAは5年間(ロールオーバーして最長10年間)と、つみたてNISAに比べて非課税で運用できる期間が短いですが、年間で投資できる金額が120万円までで、投資可能な商品もつみたてNISAよりたくさんあります。そのため、年間の予算が40万円以内で投資対象が投資信託であればつみたてNISAを、年間予算が40万円以上で幅広い商品に投資したい場合は一般NISAを選択すると良いでしょう。

2.課税口座で購入した株式や投資信託をNISA口座に移せなかった

特定口座や一般口座といった課税口座で購入した株式や投資信託を、後からNISA口座に移すことはできません。またNISA口座で購入した株式や投資信託を売却してもその年の非課税枠は復活しません。また1年ごとの非課税枠は決まっており、非課税枠が余っても次年度に引き継ぐことはできません。

3.他の口座との損益通算ができない

NISA口座では、制度上、売買損失はないものとされます。簡単に言うとNISA口座を使って売買し、損失が出たとしても救済措置がないと言うことです。そのためNISA口座内で売買損失が発生しても、特定口座や一般口座などの課税口座で保有している株式などの配当金や、売買で得た利益との損失通算(確定申告で損失と利益を合算すること)ができません。また確定申告による、3年間の損失の繰越控除もできません。

4.株式の配当の受取方式を「株式数比例配分方式」以外にしている

株式投資の魅力の一つに配当があります。配当は会社から株主への利益の分配で、その受け取り方には4通りの方法があります。この配当の受け取り方を「株式数比例配分方式」以外にしていると、NISA口座で保有している株式からの配当でも課税されてしまいます。

筆者作成

上の図のようにNISAで配当金を非課税で受け取るためには、配当金の受取方式を「株式数比例配分方式」にする必要があります。ネット証券であれば、配当の受け取り方式の確認や変更も簡単にできます。ぜひ確認をしてみましょう。

5.一般NISAでロールオーバーをし忘れる

一般NISAには非課税期間終了後に保有している金融商品を、さらに5年間非課税で運用できるロールオーバーという制度があります。このロールオーバーを行うと、保有商品を翌年の非課税枠に移行させることで最長10年間の非課税運用ができます。

ただしロールオーバーは口座を開設している金融機関に届け出が必要です。受付期間中に手続きを忘れると、保有している株式や投資信託などは課税口座に払い出しされます。ロールオーバーをするかしないかの判断は難しいかもしれませんが、翌年つみたてNISAに変更したい人や、新しく株式や投資信託を買いたい人は、ロールオーバーをしない方が良いでしょう。

6.値下がりした金融商品を課税口座に移すと、値上がり時に課税されることも

5年間の非課税運用期間が終了した際、ロールオーバーせずに課税口座に移すという選択も考えられます。しかしこの課税口座に移した商品を売却する場合には注意しましょう。売却時の価格によっては課税されることがあります。

例えば一般NISAを活用しA社の株を100万円で購入、5年間が経過し株価が80万円になったとします。この80万円になったA社の株を課税口座に移し、株価が100万円になったタイミングで売却すると、株価が80万円で購入した商品が100万円になったと判断され、利益の20万円に対して課税されてしまうのです。値下がりしたまま売却するよりは良いのですが注意が必要です。

7.株式投資をしたいのに、つみたてNISAから一般NISAにすぐに変更できない

つみたてNISAで購入できるのは金融庁が定めた基準をクリアした投資信託とETFのみです。そのため非課税制度を活用して株式投資をするにはNISA口座を保有しなければなりません。

NISAとつみたてNISAは変更ができますが、その年に一度でも金融商品の取引をしてしまうと、その年に変更することはできません。変更を受け付けている期間は10月1日以降となり、実際に切り替えられるのは翌年の1月1日以降となります。

いずれも失敗とは言えないのでしょうが、制度の特徴を知らないと、不本意な結果になってしまうこともありそうです。