夫婦の保険についてよくある質問 Q&A

夫婦の保険についてよくある質問 Q&A

Q. 夫婦の生命保険料は平均いくらですか?

Q. 生命保険は夫婦で入るとお得ですか?

Q. 夫婦の生命保険料は平均いくらですか?

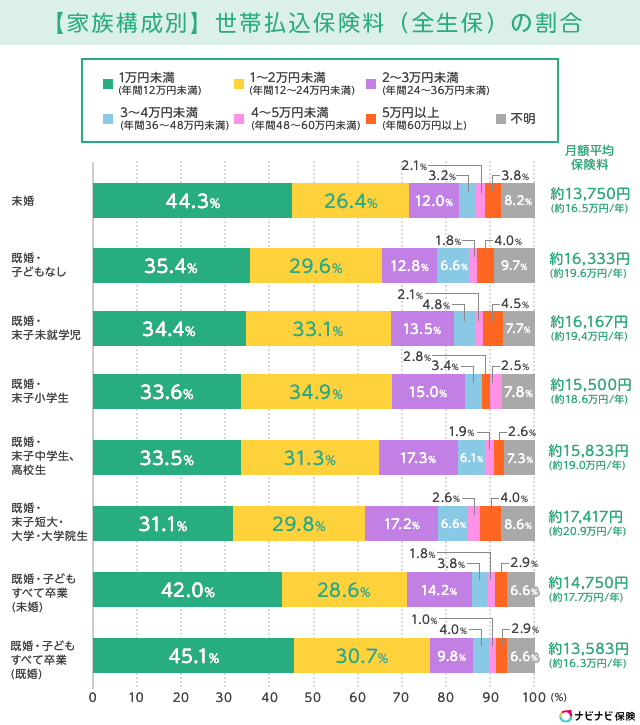

A. 夫婦が支払う生命保険料の平均額は、ライフステージによって異なります。

以下は、家族構成別の生命保険の世帯払込保険料の平均をまとめたものです。

※民保(かんぽ生命を含む)、簡保、JA、県民共済・生協等を含む全生保における2022年度の平均割合です※集計対象は18〜79歳です参考:年間払込保険料(全生保)|2022(令和4)年度 生活保障に関する調査|生命保険文化センター

平均払込保険料は、「既婚・末子短大・大学・大学院生」の世帯が最も高く(月額平均1万7,417円)となっています。

Q. 生命保険は夫婦で入るとお得ですか?

A.夫婦で加入できる保険であれば保険料を抑えられるとは限りません。

保険会社によっては「夫婦型・家族型」と呼ばれる、商品を取り扱っているケースがあります。

夫婦どちらか一方を主契約とし、配偶者や子どもの保障を特約とする商品です。

夫婦それぞれで保険に加入するよりも、「夫婦型・家族型」の保険に加入したほうが、保険料の面は安く抑えられることが多くなっています。

また、契約が1つで済むため、保険の管理や契約手続きが楽になる点もメリットです。

しかし、主契約を解約すると特約も消滅してしまうため、予期せぬタイミングで配偶者の保障がなくなってしまうこともあります。

また、特約だけを残すことができないので見直しをしにくい点もデメリットです。

保険料以外の面も確認した上で、加入を検討したほうがよいでしょう。

(広告の後にも続きます)

まとめ

夫婦におすすめの保険は以下の通りです。

【リスク別】夫婦におすすめの生命保険

収入減少のリスク:就業不能保険

病気やケガによる治療費・入院費負担のリスク:医療保険やがん保険

遺族の生活費負担のリスク:死亡保険

ただし、どの保険が必要かは、各世帯の収入状況や貯蓄、ライフスタイルによって異なります。

そのため、家計の現状を踏まえながら、どのような保障が必要かを夫婦でしっかりと話し合うことが大切です。

具体的に商品を検討したい方は、以下のページで詳細を確認してみましょう。